اللائحة التنفيذية

الباب الأول: أحكام عامة

الفصل الأول: تعريفات

المادة (1)

يكون للكلمات والعبارات الواردة في هذه اللائحة ذات المعاني المنصوص عليها في قانون تنظيم التأمين، كما يكون للكلمات والعبارات التالية المعنى الموضح قرين كل منها ما لم يقتض السياق خلاف ذلك:1- الوزير المختص: وزير التجارة والصناعة.

2- الوزارة: وزارة التجارة والصناعة.

3- الوحدة: وحدة تنظيم التأمين.

4- اللجنة: اللجنة العليا للوحدة.

5- القانون: القانون رقم (125) لسنة 2019 في شأن تنظيم التأمين.

6- اللائحة: اللائحة التنفيذية للقانون رقم (125) لسنة 2019 في شأن تنظيم التأمين.

7- الشخص: شخص طبيعي أو اعتباري.

8- الشخص المرخص له: شخص طبيعي أو اعتباري حاصل على ترخيص أو أكثر من الوحدة لمزاولة الأنشطة المنظمة بموجب القانون واللائحة.

9- شركات التأمين: الشركات المساهمة الكويتية وفروع الشركات الأجنبية المرخص لها بمزاولة أعمال التأمين وفقًا لأحكام القانون وهذه اللائحة.

10- شركات إعادة التأمين: الشركات المساهمة الكويتية وفروع الشركات الأجنبية المرخص لها بمزاولة أعمال إعادة التأمين وفقًا لأحكام القانون وهذه اللائحة.

11- شركات التأمين التكافلي: الشركات المساهمة الكويتية وفروع الشركات الأجنبية المرخص لها بمزاولة عمليات التأمين التكافلي وفقًا لأحكام القانون وهذه اللائحة وأحكام الشريعة الإسلامية.

12- شركات إعادة التأمين التكافلي: الشركات المساهمة الكويتية وفروع الشركات الأجنبية المرخص لها بمزاولة عمليات إعادة التأمين التكافلي وفقًا لأحكام القانون وهذه اللائحة وأحكام الشريعة الإسلامية.

13- فروع شركات التأمين الأجنبية: فروع شركات التأمين الأجنبية المرخص لها بمزاولة عمليات التأمين في دولة الكويت.

14- مجمعات التأمين وإعادة التأمين: اتفاقات تنشأ بين الشركات المرخص لها بغرض إدارة فرع معين من فروع التأمين أو عملية معينة بذاتها لحساب مشترك.

15- وثيقة التأمين التقليدي: عقد تأمين بين شركة التأمين والمؤمن له تتعهد بمقتضاه شركة التأمين، مقابل قسط تأمين، بتعويض المؤمن له عن الأضرار والخسائر المغطاة بموجبه أو دفع مبلغ التأمين للمؤمن عليه أو المستفيدين بناء على وثيقة التأمين.

16- وثيقة التأمين التكافلي: عقد تأمين يهدف لتحقيق مبدأ التكافل والتعاون بين الأعضاء المشتركين على أساس تحملهم للأخطار التي يتعرض لها أي منهم وتعاونهم في جبر الضرر، وفقًا للقواعد التي ينص عليها النظام الأساسي للشركة والشروط التي تتضمنها وثيقة التأمين بما لا يتعارض مع أحكام الشريعة الإسلامية.

17- إعادة التأمين: تحويل شركة التأمين جزء أو كل الخطر الذي اكتتبت فيه إلى شركة تأمين أخرى أو شركة إعادة تأمين.

18- إعادة التأمين التكافلي: تحويل شركة التأمين التكافلي جزء أو كل الخطر الذي اكتتبت فيه إلى شركة تأمين تكافلي أخرى أو شركة إعادة التأمين التكافلي.

19- حملة الوثائق: كل شخص اكتسب حقوق وثيقة التأمين ابتداء، أو حولت إليه بصورة نهائية، ولا يشمل المحول إليه الذي تكون حقوقه معلقة على شرط يقيد عدم اكتسابه تلك الحقوق بصورة مطلقة، ويشمل كل من:

20- المؤمن له: الشخص المتعاقد مع شركة التأمين بموجب وثائق تأمين سارية.

21- المشترك: الشخص المساهم بحصة بوثيقة تأمين تكافلي ويلتزم بدفع الاشتراك والذي يحق له، أو لورثته أو من يتنازل له في الحالات التي يجوز فيها التنازل، الحصول على التعويض أو المنافع التي يقدمها حساب المشتركين في الشركة.

22- شركات وساطة التأمين: شركة مرخص لها بمزاولة أعمال التوسط لصالح حملة الوثائق مع شركات التأمين مقابل نسبة تحددها هذه اللائحة أو القرارات أو التعليمات الصادرة من الوحدة.

23- شركات وساطة إعادة التأمين: شركة مرخص لها تعمل كوسيط لشركة التأمين وشركة إعادة التأمين، ويكون وسيط إعادة التأمين أثناء تعامله مع شركة الإعادة ممثلاً لشركة التأمين.

24- المهن التأمينية: الخبراء الاكتواريون وخبراء تقييم الأخطار وتقدير الخسائر واستشاريو التأمين والمهن التأمينية المنصوص عليها في المادة (3) من هذه اللائحة.

25- قسط التأمين: المبلغ الذي يدفعه المؤمن له لشركة التأمين مقابل وثيقة التأمين.

26- الاشتراك: المقابل الذي يتعهد المشترك بدفعه لصندوق المشاركين لقاء اشتراكه في حساب التأمين التكافلي لدى الشركة لتعويض الأضرار أو دفع المنافع لمن يستحق.

27- الوديعة: الوديعة التأمينية التي تلتزم شركات التأمين وشركات إعادة التأمين بالاحتفاظ بها إما في شكل نقدي يودع في أحد البنوك العاملة في الكويت وإما غير ذلك من الضمانات كجزء من ضمان هامش الملاءة.

28- هامش الملاءة: الزيادة في قيمة الموجودات الفعلية للشركة على مطلوباتها بما يمكنها من الوفاء بالتزاماتها كاملة ودفع مبالغ التعويضات المطلوبة منها فور استحقاقها دون أن يؤدي ذلك إلى تعثر أعمال الشركة أو إضعاف مركزها المالي.

29- المخصص الحسابي: حساب مستقل تلتزم الشركات المرخص لها بتخصيصه لكل فرع من فروع التأمين التي تزاولها، ويجوز إلزامها بتخصيصه لنوع واحد أو لأكثر من أنواع التأمين الداخلة في فرع واحد. ويجوز أن يأخذ أحد أشكال الوديعة.

30- المخصصات الفنية: المخصصات التي يجب على الشركات المرخص لها اقتطاعها والاحتفاظ بها كضمان لتغطية الالتزامات المالية المترتبة عليها تجاه حملة الوثائق بمقتضى أحكام القانون وهذه اللائحة.

31- القرض الحسن: دعم نقدي بدون فوائد تلتزم بتقديمه شركة التأمين التكافلي لحساب المشتركين عند تعرضهم لعجز تأميني.

32- هيئة الرقابة الشرعية: هيئة مستقلة تشكل لدى شركة التأمين التكافلي أو إعادة التأمين التكافلي للرقابة على معاملات الشركة ومدى اتفاقها مع أحكام الشريعة الإسلامية.

33- المدقق الشرعي: موظف لدى شركة التأمين التكافلي أو إعادة التأمين التكافلي يعين من قبل مجلس إدارة الشركة بناءً على توصية هيئة الرقابة الشرعية لتدقيق ومراقبة التزام الشركة بقرارات وآراء هيئة الرقابة الشرعية.

34- المعلومات التأمينية: المعلومات التي ترد في السجل التأميني.

35- صاحب المعلومة التأمينية: طالب التأمين، أو المؤمن له، أو الطرف الثالث عند تقديمه مطالبة تأمينية مغطاة بموجب وثيقة تأمين.

36- السجل التأميني: سجل لدى الوحدة تقيد فيه المعلومات التأمينية للشخص المرخص له سواء كان طبيعي أو اعتباري.

37- المعلومات التأمينية السلبية: أي معلومات تأمينية تكون ضد مصلحة مستخدم المعلومة التأمينية.

38- القرار السلبي: أي قرار يتخذه مستخدم المعلومة التأمينية ضد مصلحة صاحب المعلومة التأمينية بناء على السجل التأميني.

39- مستخدم المعلومة التأمينية: الشخص المرخص له بأنشطة التأمين أو إعادة التأمين أو الشخص المرخص له بأنشطة المهن التأمينية الذي يقوم بتزويد وتبادل المعلومات التأمينية مع الوحدة.

40- وكيل التأمين: الشخص الاعتباري الذي يقوم لقاء مقابل مادي بتمثيل شركة التأمين وتسويق وبيع وثائق التأمين وجميع الأعمال التي يقوم بها عادة لحساب شركة التأمين أو بالنيابة عنها.

41- المستفيد: الشخص الذي تؤول إليه المنفعة المحددة في وثيقة التامين عند حدوث الضرر أو الخسارة.

42- شركة إدارة مطالبات التأمين: الشخص الاعتباري الذي يقوم بإدارة ومراجعة وتسوية المطالبات التأمينية نيابة عن شركة التأمين.

43- مقدمو خدمات: الأشخاص والجهات المرخص لهم من الجهات المختصة لتقديم خدمات أو منافع ذات العلاقة بموضوع وثيقة التأمين المدارة من قبل شركة إدارة مطالبات التأمين.

44- استشاري التأمين: الشخص الذي يقدم خدمات استشارية متعلقة بأنشطة التأمين وإعادة التأمين.

45- خبير اكتواري: الشخص الذي يقوم بتطبيق نظرية الاحتمالات والإحصاءات التي بموجبها تسّعر الخدمات، وتقّوم الالتزامات وتكّون المخصصات.

46- خبير تقييم الأخطار وتقدير الخسائر: الشخص الذي يقوم بفحص ومعاينة محل التأمين قبل التأمين عليه، ومعاينة الأضرار بعد وقوعها لمعرفة أسباب الخسارة وتقدير قيمتها وتحديد المسؤولية.

الباب الأول: أحكام عامة

الفصل الثاني: ضوابط ممارسة التأمين وإعادة التأمين

المادة (2)

يخضع لأحكام القانون وهذه اللائحة مزاولو أنشطة التأمين وإعادة التأمين التالية:1- شركات التأمين وشركات إعادة التأمين.

2- شركات التأمين التكافلي وشركات إعادة التأمين التكافلي.

3- مجمعات التأمين وإعادة التأمين.

4- فروع شركات التأمين الأجنبية.

5- الأشخاص المزاولون للمهن التأمينية المحددة في المادة (3) من هذه اللائحة.

المادة (3)

يخضع لأحكام القانون وهذه اللائحة مزاولو أنشطة المهن التأمينية التالية:1- وسطاء التأمين / وسطاء إعادة التأمين.

2- خبراء تقييم الأخطار وتقدير الخسائر.

3- استشاريو التأمين.

4- الخبراء الاكتواريون

5- مديرو مطالبات التأمين.

6- وكلاء التأمين.

7- أي مهنة تأمينية أخرى تحددها الوحدة.

المادة (4)

تسري أحكام هذه اللائحة على أنشطة التأمين وإعادة التأمين الآتية:1- أنشطة تأمينات الحياة وعمليات تكوين الأموال التي تشمل الفروع التالية:

أ- التأمين على الحياة بجميع أنواعه الذي يشمل جميع عمليات التأمين التي يكون الغرض منها دفع مبالغ معينة بسبب الوفاة أو العجز أو بلوغ سن معينة أو عند انقضاء الأجل المتفق عليه أو التأمين على الحياة المرتبط بأدوات استثمارية.

ب- تأمين الحوادث الشخصية المرتبط بالتأمين على الحياة الذي يشمل جميع عمليات التأمين على الحوادث الشخصية التي تمارسها الشركة لصالح الأشخاص الذي يحملون وثائق تأمين على الحياة من ذات الشركة وفي بعض الأحوال يندرج تحت هذا الفرع التأمين الصحي.

ج- عمليات تكوين الأموال التي تشمل جميع العمليات التي يكون الغرض منها تكوين رأس مال يدفع في تاريخ محدد مقابل قسط أو أقساط دورية دون أن يرتبط ذلك باحتمالات الحياة أو الوفاة.

د- فروع تأمينات الحياة وعمليات تكوين الأموال التي تحددها الوحدة.

2- أنشطة التأمينات العامة والممتلكات التي تشمل الفروع التالية:

أ- التأمين على المركبات: يتضمن التأمين من الخسائر والمسؤوليات المتعلقة بالمركبات، ويستثنى من ذلك أخطار النقل.

ب- التأمين على الممتلكات: يتضمن التأمين من الخسائر الناتجة عن الحريق، والسرقة، والانفجارات، والظواهر الطبيعية، والاضطرابات، وأي تأمينات أخرى تقع ضمن هذا الفرع.

ج- التأمين البحري: يتضمن التأمين على البضائع المنقولة بحرا والمسؤوليات المصاحبة لها للناقل أو المناول وتأمين هياكل السفن وتأمين المسؤوليات تجاه الركاب والغير، وأي تأمينات أخرى تقع ضمن هذا الفرع.

د- تأمين الطيران: يتضمن التأمين على أجسام الطائرات والمسؤوليات تجاه الركاب والغير والبضائع المنقولة جوا، وأي تأمينات أخرى تقع ضمن هذا الفرع.

ه- تأمين الطاقة: يتضمن التأمين على المنشآت البترولية، والمنشآت البتروكيميائية، ومنشآت الطاقة الأخرى، وأي تأمينات أخرى تقع ضمن هذا الفرع.

و- التأمين الهندسي والانشائي: يتضمن التأمين على أخطار المقاولين، وأخطار التركيب والإنشاءات والأجهزة الكهربائية والإلكترونية، وتلف الآلات، وأي تأمينات أخرى تقع ضمن هذا الفرع.

ز- التأمين الصحي: يتضمن التأمين على التكاليف الطبية والأدوية وجميع الخدمات والمستلزمات الطبية والعلاجية، وإدارة البرامج الطبية.

ح- فروع التأمين العامة والممتلكات الأخرى التي تحددها الوحدة.

3- أنشطة تأمين المسؤوليات التي تشمل الفروع التالية:

أ- التأمين من الحوادث الشخصية.

ب- التأمين من إصابات العمل وأمراض المهنة.

ج- التأمين من مسؤولية رب العمل.

د- التأمين من المسؤولية تجاه الغير.

ه- التأمين من المسؤولية العامة.

و- التأمين من المسؤولية الناتجة عن المنتجات.

ز- التأمين من المسؤولية الطبية.

ح- التأمين من المسؤولية المهنية.

ط- التأمين من السرقة والسطو.

ي- التأمين من خيانة الأمانة.

ك- التأمين على الأموال التي في الخزينة وأثناء النقل.

ل- فروع تأمين المسؤوليات الأخرى التي تحددها الوحدة.

4- كافة الأنواع والفروع الأخرى التي تحددها الوحدة.

المادة (5)

يحظر التعاقد بأي شكل من الأشكال على أي من أنشطة التأمين وإعادة التأمين والمهن التأمينية المذكورة في القانون وهذه اللائحة، إلا من خلال الأشخاص المرخص لهم والمقيدين في سجل الوحدة بحسب أنشطتهم موضوع التعاقد.ويستثنى من ذلك:

1- أنشطة إعادة التأمين بكافة أنواعها، ويكون ذلك وفقاً للقائمة المعتمدة لدى الوحدة.

2- الحالات التي تقتضي خبرة فنية خاصة وتستدعي الاستعانة بخبراء غير مقيدين لفترة محددة وذلك بعد الحصول على موافقة الوحدة.

الباب الأول: أحكام عامة

الفصل الثالث: قاعدة البيانات والسجلات التأمينية

المادة (6)

تضع اللجنة العليا قاعدة بيانات تأمينية تنظم عمليات التأمين التي يقوم بها الأشخاص المرخص لهم، والتي تستخدم في إصدار السجلات التأمينية الناتجة عن استقبال وحفظ وتبادل المعلومات والبيانات التأمينية والمطالبات التأمينية الخاصة بأصحاب ومستخدمي المعلومات التأمينية.ويجوز للوحدة إقرار أي رسوم نظير الخدمات المتعلقة بأحكام هذا الفصل، وذلك بموجب هذه اللائحة.

المادة (7)

ينشأ سجل تأميني لدى الوحدة يتكون من المعلومات والبيانات التي يزودها مستخدم المعلومة التأمينية للوحدة، ويحتوي السجل التأميني على جميع أو أي من المعلومات الآتية المتعلقة بصاحب المعلومة التأمينية:1- اسم صاحب المعلومة التأمينية، ورقمه المدني وعنوان سكنه الفعلي – متضمنا الرقم الآلي- إذا كان شخصا طبيعيا، ورقم الترخيص التجاري -متضمنا الرقم الآلي- إذا كان شخصا اعتباريا.

2- بيانات التغطيات التأمينية لصاحب المعلومة التأمينية، سواءً التغطية السارية أو التغطيات المنتهية.

3- بيانات المطالبات التأمينية لصاحب المعلومة التأمينية التي تحت التسوية أو مستحقة الدفع أو التي تمت تسويتها.

4- بيانات المطالبات المرفوضة لصاحب المعلومة التأمينية وأسباب رفضها.

5- بيانات مطالبات الاستردادات التأمينية.

6- بيانات مطالبات صاحب المعلومة التأمينية التي صدر في شأنها حكم قضائي نهائي.

7- أي بيانات أخرى تقررها الوحدة.

المادة (8)

يتعين على مستخدم المعلومة التأمينية أن يقوم من تلقاء نفسه بتقديم المعلومات التأمينية إلى الوحدة، وذلك خلال (5) خمسة أيام عمل من تاريخ حيازته للمعلومة التأمينية، ولا يجوز له الامتناع عن تزويد الوحدة بما تطلبه من معلومات تأمينية.المادة (9)

لا يجوز الاطلاع على السجل التأميني أو الاستعلام عنه، إلا بعد الحصول على تفويض من صاحب المعلومة التأمينية.المادة (10)

يحظر على أي شخص اطلع على السجل التأميني استخدام المعلومات التأمينية أو الانتفاع بها بأي شكل من الأشكال في غير الأغراض التي اطلع على السجل التأميني من أجلها.المادة (11)

يحظر على مستخدم المعلومة التأمينية تزويد الوحدة بأي معلومات تأمينية يعلم أنها تحتوي على أخطاء أو لم يتمكن من التحقق بشكل كامل من صحتها، ويكون مستخدم المعلومة التأمينية مسؤولا عن أي أخطاء تتخلل المعلومات التأمينية المرسلة من قبله إلى الوحدة.المادة (12)

يحظر على مستخدم المعلومة التأمينية تعديل أي معلومة تأمينية تم إرسالها إلى الوحدة إلا عن طريق الطلب من (الإدارة المختصة) بالوحدة بتعديلها، مع وضع المبررات اللازمة لطلب التعديل والمستندات المثبتة لضرورة تعديل تلك المعلومة.المادة (13)

يحظر على مستخدم المعلومة التأمينية القيام بتزويد الوحدة بمعلومات تأمينية إذا كانت محل نزاع قائم أو شكوى قائمة دون إخطارها أن تلك المعلومات التأمينية محل نزاع أو شكوى.المادة (14)

يحق لصاحب المعلومة التأمينية ما يلي:1- طلب معرفة المعلومات التأمينية التي يحتوي عليها سجله التأميني، ويمكن له طلب نسخه من سجله لدى الوحدة.

2- طلب معرفة اسم وعنوان مستخدمي المعلومة التأمينية والأشخاص الذين قاموا بالاستعلام عن سجله التأميني.

3- تقديم اعتراض للوحدة إذا احتوى سجله التأميني على معلومات خاطئة.

المادة (15)

في حال قيام مستخدم المعلومة التأمينية باتخاذ قرار سلبي بحق صاحب المعلومة التأمينية بسبب يعود كليا أو جزئيا إلى المعلومات التأمينية الواردة في السجل التأميني، فعلى مستخدم المعلومة التأمينية أن يقوم خلال (5) خمسة أيام من تاريخ القرار السلبي بإخطار صاحب المعلومة التأمينية - عند طلبه - بما يتضمن المعلومات الآتية:1- أسباب اتخاذ القرار السلبي.

2- نسخة من سجله التأميني.

الباب الأول: أحكام عامة

الفصل الرابع: رسوم الخدمات وتراخيص الشركات

المادة (16)

على الأشخاص المرخص لهم دفع رسوم الرقابة والإشراف السنوية للوحدة على النحو الآتي:1- نشاط تأمين الحياة وتكوين الأموال: يستحق على شركات التأمين (0.5%) خمسة بالألف من جملة الأقساط المباشرة المستحقة على حملة الوثائق (حصّلت أم لم تحصّل) خلال العام السابق، وتنطبق تلك النسبة على شركات إعادة التأمين بعد خصم ما تم إعادته من السوق المحلي.

2- باقي أنشطة التأمين الأخرى: (0.5%) خمسة بالألف من جملة الأقساط المباشرة والمصدرة خلال العام السابق، وتنطبق تلك النسبة على شركات إعادة التأمين بعد خصم ما تم إعادته من السوق المحلي.

3- نشاط وساطة التأمين و/أو وساطة إعادة التأمين بكافة أنواعها: نسبة (2%) اثنان بالمائة من مجموع العمولات والأتعاب التي حصلت خلال العام السابق.

4- نشاط إدارة مطالبات التأمين: نسبة (3%) ثلاثة بالمائة من مجموع العمولات والأتعاب التي حصلت خلال العام السابق.

وتوّرد للوحدة – بشكل سنوي- الرسوم المقررة في هذه المادة خلال مدة أقصاها (60) ستون يوماً من انتهاء السنة المالية للأشخاص المرخص لهم، وتصدر الوحدة التعليمات بشأن الإجراءات والضوابط المتعلقة بتوريد هذه الرسوم.

المادة (17)

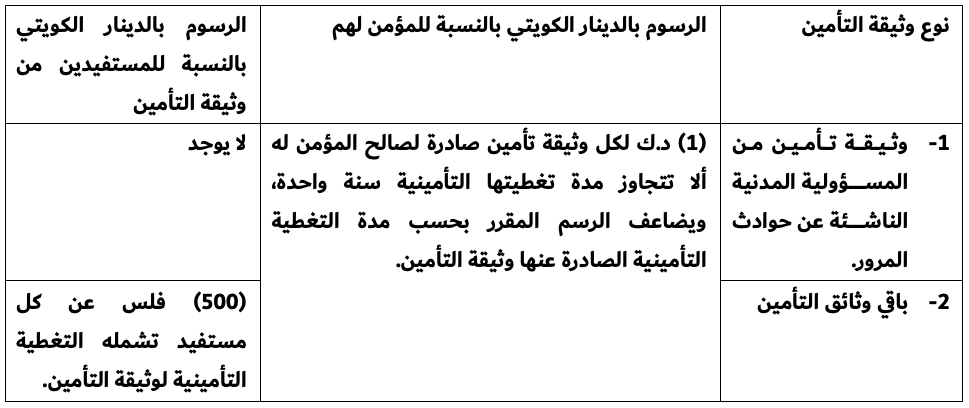

تستوفي الوحدة رسوم رقابة وإشراف التي يدفعها حملة الوثائق حسب الجدول التالي:

المادة (18)

تلتزم الشركة المتأخرة في سداد الرسوم خلال المواعيد المذكورة في المواد (16) و (17) من هذه اللائحة بدفع غرامة قدرها 0,25% (ربع بالمئة) من إجمالي المبلغ المستحق للوحدة عن كل يوم تأخير.وفي حال استمرار التأخير لمدة تزيد على ستة أشهر، يجوز للوحدة وقف ترخيص الشركة المتأخرة عن السداد، وذلك مع احتفاظ الوحدة في حق المطالبة بالمبلغ.

المادة (19)

يعمل في شأن الرسوم الواجب تحصيلها عند تقديم طلب بأي من الإجراءات المقررة وفقا لأحكام القانون وهذه اللائحة:

الباب الثاني: وحدة تنظيم التأمين

الفصل الأول: إنشاء الوحدة

المادة (20)

تنشأ وحدة تسمى (وحدة تنظيم التأمين) تخضع لإشراف الوزير المختص وتتمتع باستقلال مالي وإداري في إطار ما تباشره من اختصاصات وطبقا لما تحدده اللائحة التنفيذية. ويعين رئيسها ونائبه بمرسوم بناء على عرض الوزير المختص لمدة أربع سنوات قابلة للتجديد لمرة واحدة، ويحدد المرسوم مكافآتهم.المادة (21)

تهدف الوحدة إلى ما يلي:1. تنظيم نشاط التأمين والرقابة عليه بما يتسم بالعدالة والشفافية والتنافسية.

2. تنمية نشاط التأمين وتطوير أدواته بما يتوافق مع أفضل الممارسات العالمية.

3. توفير حماية للمتعاملين في نشاط التأمين.

4. تطبيق السياسات التي تحقق العدالة والشفافية وتمنع تعارض المصالح.

5. العمل على ضمان الالتزام بالقوانين واللوائح ذات الصلة بنشاط التأمين.

6. توعية الجمهور بنشاط التأمين والمنافع والمخاطر والالتزامات المرتبطة به وتشجيع تنميته.

المادة (22)

تمارس الوحدة صلاحياتها وفقا للقانون وهذه اللائحة، والنظم والقرارات التي تصدرها اللجنة العليا تنفيذا للقانون وهذه اللائحة.المادة (23)

تشكل اللجنة العليا برئاسة رئيس الوحدة وعضوية كل من:1. نائب رئيس الوحدة.

2. ثلاثة أعضاء غير متفرغين يصدر بتعيينهم قرار من الوزير المختص لمدة أربع سنوات قابلة للتجديد مرة واحدة، ويحدد القرار مكافآتهم.

3. ممثل عن بنك الكويت المركزي.

4. ممثل عن وزارة التجارة والصناعة.

على ألا تقل درجة العضوين المذكورين في البندين (3، 4) عن درجة وكيل مساعد أو ما يعادلها.

المادة (24)

يشترط في عضو اللجنة أن يكون شخصا طبيعيا كويتيا من ذوي النزاهة ومن أصحاب الاختصاص في المجال التأميني أو المالي أو القانوني، وألا يكون قد صدر ضده حكم نهائي بشهر الإفلاس أو بعقوبة مقيدة للحرية في جناية أو جريمة مخلة بالشرف أو الأمانة. ويشترط في رئيس الوحدة ونائبه أن يكونا من ذوي الاختصاص في مجال التأمين أو المال، وعملا في مجال التأمين أو المال مدة لا تقل عن عشر سنوات.المادة (25)

تنتهي عضوية أي من أعضاء اللجنة في الحالات التالية:1. الاستقالة أو استبدال العضو من الجهة التي رشحته.

2. إذا تغيب عن حضور ثلاث اجتماعات متتالية أو أربع اجتماعات غير متتالية خلال السنة الواحدة دون عذر تقبله اللجنة.

3. إذا فقد أحد شروط العضوية المنصوص عليها في القانون.

المادة (26)

تجتمع اللجنة ست مرات في السنة على الأقل بدعوة من الرئيس أو نائبه في حالة غيابه، ويجوز دعوتها لاجتماع بناء على طلب الرئيس أو ثلاثة من أعضاء اللجنة على الأقل.ويكون للجنة أمين سر من موظفي الوحدة، وتدون اجتماعات اللجنة في محاضر توقع من قبل الأعضاء الحاضرين وأمين السر.

ويشترط لصحة انعقاد اللجنة حضور أغلبية أعضائها على أن يكون من بينهم الرئيس أو نائبه وتصدر القرارات بالأغلبية المطلقة لأصوات الحاضرين وفي حالة التساوي يرجح الجانب الذي فيه الرئيس.

وللجنة أن تدعو لحضور اجتماعاتها من ترى الاستعانة بهم من خبراء واستشاريين في موضوع الاجتماع دون أن يكون لهم صوت معدود عند اتخاذ القرارات. كما يجوز للجنة أن تنشئ لجانا استشارية مؤقتة، يعهد إليها دراسة موضوع معين من الاختصاصات المحددة في القانون وهذه اللائحة.

المادة (27)

تتولى اللجنة العليا كل ما يتعلق بتنمية وتطوير نشاط التأمين والرقابة عليه وعلى وجه الخصوص:1. بحث ودراسة طلبات تأسيس شركات التأمين وإعادة التأمين، وشركات التأمين التكافلي وإعادة التأمين التكافلي.

2. منح تراخيص مزاولة أنشطة التأمين بكافة أنواعه لمن تتوافر فيه شروط المزاولة.

3. تنظيم الخدمات المعاونة لقطاع التأمين.

4. تطبيق المعايير الدولية للإشراف على قطاع التأمين.

5. إقرار الهيكل المالي والإداري للوحدة.

6. مباشرة إجراءات الرقابة والتفتيش على الشركات العاملة في قطاع التأمين بكافة أنواعه.

7. إقرار القواعد واللوائح والإجراءات المنظمة لمنح وإلغاء تراخيص مزاولة أنشطة التأمين وإعادة التأمين والمهن المساندة.

8. التأكد من التزام الشركات المرخص لها بكافة القواعد المحلية والدولية الخاصة بنشاط التأمين.

9. حماية حقوق حملة الوثائق والمستفيدين من أنشطة التأمين ومراقبة الملاءة المالية للشركات لتوفير غطاء تأميني كاف لحماية هذه الحقوق.

10. العمل على رفع أداء الشركات المرخص لها وكفاءتها وإلزامها بقواعد الحوكمة وقواعد ممارسة المهنة وآدابها لزيادة قدرتها على تقديم خدمات أفضل للمستفيدين من التأمين وتحقيق المنافسة الإيجابية بينها.

11. العمل على توفير كفاءات بشرية مؤهلة لممارسة أنشطة التأمين بما في ذلك تأسيس معهد لهذه الغاية ويجوز الاشتراك والتعاون بهذا الخصوص مع الجهات ذات الاختصاص، وفقًا لأحكام التشريعات المعمول بها.

12. إقرار البرامج والخطط لتطوير قطاع التأمين في كافة المجالات والعمل على تنمية الوعي التأميني وإعداد الدراسات والبحوث المتعلقة بنشاط التأمين وتعميمها.

13. تحديد الأموال التي يجب الاحتفاظ بها وأسس وضوابط استثمارها.

14. توثيق روابط التعاون والتكامل مع جهات التنظيم والإشراف على قطاع التأمين المماثلة على المستويين العربي والعالمي.

15. تحديد المخاطر التي يجب أن يكون فيها التأمين إجباريًا.

16. وضع قاعدة بيانات تأمينية تنظم عمليات التأمين التي تقوم بها الشركات المرخص لها.

17. وقف أو إلغاء ترخيص أية شركة مرخص لها –تتعرض سيولتها أو ملاءتها للخطر– وذلك وفقًا للإجراءات المحددة في هذه اللائحة.

18. الموافقة على تصفية الشركات المرخصة بمقتضى القانون.

19. وضع قواعد مكافحة غسل الأموال وتمويل الإرهاب في أنشطة التأمين بالتعاون مع الجهات المختصة.

20. أية مهام أخرى تتعلق بتنظيم قطاع التأمين تقررها الوحدة.

المادة (28)

تضع الوحدة القواعد والأنظمة الخاصة ومنها:1. قواعد مكافحة غسل الأموال وتمويل الإرهاب بموجب القانون رقم (106) لسنة 2013 في شأن مكافحة غسل الأموال وتمويل الإرهاب ولائحته التنفيذية وتعديلاتهما.

2. قواعد حوكمة الشركات.

3. مواثيق الشرف التي تتحدد بموجبها قواعد سلوك وأخلاقيات العمل لدى الوحدة.

4. قواعد الالتزام بأخلاقيات ممارسة المهنة والكفاءة والنزاهة لدى الأشخاص المرخص لهم.

5. أي قواعد أو أنظمة أخرى تقررها الوحدة.

المادة (29)

يتولى رئيس الوحدة إدارة أعمالها، ويكون هو الممثل القانوني للوحدة ومسؤولا عن تنفيذ ومتابعة القرارات الصادرة عن اللجنة، كما أن له بصفة خاصة ما يلي:1. تنفيذ السياسات والخطط والبرامج التي تقرها اللجنة.

2. اقتراح الهيكل الإداري والمالي للوحدة والإشراف عليه بما يضمن حسن سير أعمال الوحدة.

3. إعداد برامج وخطط لتطوير قطاع التأمين ورفع مستوى خدماته لعرضها على اللجنة.

4. إعداد مشروعات القوانين واللوائح والأنظمة والتعليمات والقرارات الصادرة بمقتضى أحكام القانون وهذه اللائحة والمتعلقة بأنشطة التأمين وعرضها على اللجنة.

5. إصدار القرارات اللازمة والمخولة له بمقتضى أحكام القانون وهذه اللائحة.

6. أية اختصاصات أخرى يعهد إليه بها من اللجنة.

المادة (30)

تضع اللجنة الهيكل الإداري والمالي للموظفين المعينين للعمل بها، متضمنا قواعد التعيين والترقيات والمرتبات والمكافآت العينية والنقدية، وذلك بالاستثناء من قانون الخدمة المدنية ونظامه، ويسري القانون الأخير ونظامه على ما لم يرد به نص خاص في هذا الشأن.المادة (31)

بالاستثناء من أحكام المادة الثانية من المرسوم الأميري رقم (12) لسنة 1960 وأحكام المادة رقم (10) من المرسوم بالقانون رقم (38) لسنة 1980 المشار إليهما، يكون للوحدة إدارة قانونية تتبع رئيس الوحدة وتتولى مباشرة جميع القضايا والحضور أمام جميع المحاكم وهيئات التحكيم، أو إبداء الرأي القانوني وإجراء التحقيقات، ويسلم لها كافة أوراق الخصومة في الدعاوي أو الطعون وما يصدر من أحكام. وتضع اللجنة العليا القرارات اللازمة لتنظيم الإدارة القانونية.المادة (32)

تتكون إيرادات الوحدة من الموارد الآتية؛1. أية مبالغ تخصصها الحكومة للوحدة.

2. الرسوم التي تستوفيها الوحدة بموجب الخدمات التي تقدمها وتراخيص الشركات التي تصدرها.

3. الجزاءات المالية المقررة وفق أحكام القانون وهذه اللائحة.

4. 10% من وفورات السنة المالية السابقة، على أن تحول باقي الوفورات المتحصلة من الرسوم والخدمات إلى الخزانة العامة للدولة.

المادة (33)

يكون للوحدة ميزانية مستقلة تصدر بقانون وتعد وفقا لقواعد وأحكام المرسوم بالقانون رقم (31) لسنة 1978 بقواعد إعداد الميزانيات العامة والرقابة على تنفيذها والحساب الختامي. تبدأ السنة المالية للوحدة في الأول من أبريل وتنتهي في الحادي والثلاثين من مارس من كل عام، فيما عدا السنة الأولى فتبدأ من تاريخ العمل بأحكام القانون وتنتهي في آخر مارس من العام التالي.المادة (34)

1. تعتبر أموال الوحدة أموالا عامة.2. تتمتع الوحدة بالإعفاءات والتسهيلات التي تتمتع بها الوزارات والدوائر الحكومية.

3. تلتزم الوحدة بإمساك دفاتر الحسابات والسجلات الملائمة والخاصة بإيراداتها ومصروفاتها وأصولها والتزاماتها وكل المعاملات الخاصة بالوحدة، ويكون للوحدة مراقب حسابات مستقل أو أكثر تحدد هذه اللائحة الشروط والضوابط الواجب توافرها فيهم.

المادة (35)

يُعهَد بمراقبة حسابات الوحدة إلى مراقب أو أكثر تتولى اللجنة العليا اختيارهم وتحديد أتعابهم بناء على اقتراح لجنة التدقيق.المادة (36)

لا يجوز لمراقب الحسابات القيام بأعمال المراجعة والتدقيق لدى الوحدة ما لم يكن مقيداً بسجل مراقبي الحسابات لدى الوحدة.المادة (37)

يكون لمراقب الحسابات حق الاطلاع على المستندات والمعلومات والبيانات اللازمة لمباشرة مهامه مع عدم الإخلال بالأحكام الخاصة بسرية المعلومات بالوحدة.المادة (38)

تقدم الوحدة للوزير المختص تقريرا سنويا يرفع إلى مجلس الوزراء خلال (90) تسعين يوماً من نهاية كل سنة مالية حول أنشطتها وأعمالها وإنجازاتها في تطوير وتنمية السوق خلال السنة المنقضية، على أن يشتمل على حسابات الوحدة وتقرير مراقب الحسابات.المادة (39)

لا يجوز لأي شخص مدعو إلى اجتماع في مجال اختصاص الوحدة، وكانت له في الموضوع المطروح للبحث مصلحة مباشرة أو غير مباشرة، أن يشارك في بحثه أو إبداء رأي فيه أو التصويت عليه، ويجب عليه أن يفصح عن هذه المصلحة في بداية الاجتماع وأن يترك الاجتماع قبل البدء بمناقشة الموضوع.المادة (40)

يجب على أي شخص يعمل في لجان الوحدة أو معها بمقابل أو دون مقابل، أن يحافظ على سرية المعلومات التي وصلت إليه بحكم مركزه هذا، وأن يحافظ على ما تحت يده من مستندات فلا يطّلع عليها سوى المختصين بالوحدة، ما لم يقض القانون أو أي قانون آخر أو أن يصدر حكم أو أمر من جهة قضائية يلزمه الإفصاح أو تقديم أي معلومات أو مستندات حصل عليها بحكم مركزه هذا.ويلزم على من وجب عليه كشف سرية المستندات أو المعلومات إخطار الوحدة بما سيتم الكشف أو الإفصاح عنه من معلومات أو مستندات والجهة التي سيتم الكشف أو الإفصاح لها، وذلك قبل الكشف عن المستندات أو الإفصاح عن المعلومات.

المادة (41)

تتمتع كل البيانات والمعلومات المتعلقة بعمل الوحدة بالسرية، ولا يجوز الكشف عنها إلا بموافقة الوحدة أو بموجب أمر من القضاء.كما تتمتع بيانات ومعلومات الأشخاص المرخص لهم والأشخاص المتعاملين معهم بالحماية المقررة للبيانات الشخصية والسرية، ولا يجوز الكشف عنها إلا في الأحوال التي قد يجيزها القانون أو هذه اللائحة أو بموجب أمر من القضاء.

المادة (42)

يخضع جميع الأشخاص المرخص لهم لقواعد ونظم وتعليمات الرقابة المقررة من الوحدة. كما يخضع لرقابتها جميع الأشخاص المسجلين في سجلاتها.المادة (43)

للوحدة التفتيش على الأشخاص المرخص لهم الخاضعين لرقابتها للتأكد من التزامهم بأحكام القانون واللوائح والنظم والقرارات التي تصدرها الوحدة، ولها في سبيل ذلك إجراء أعمال تفتيش دورية بموجب إخطار مسبق.كما يكون للوحدة إجراء أعمال تفتيش مفاجئ دون إخطار مسبق لتحقيق أغراضها الرقابية أو للتحقيق في الشكاوى أو المخالفات التي ترد إليها.

المادة (44)

تصدر اللجنة العليا قرارا بمنح صفة الضبطية القضائية لموظفي الوحدة بناء على ترشيح رئيس الوحدة في إثبات الجرائم التي تقع بالمخالفة لأحكام القانون وهذه اللائحة والقرارات الصادرة تنفيذا لها.المادة (45)

يكون لمن تثبت لهم صفة الضبطية القضائية في سبيل مباشرة أعمالهم الصلاحيات الآتية:1. دخول مقار عمل الأشخاص العاملين في مجال أعمال وأنشطة التأمين أو في أي جهة أخرى توجد بها.

2. التفتيش على الجهات الخاضعة للقانون وهذه اللائحة للتأكد من التزامها بأحكام القانون واللوائح والنظم والقرارات التي تصدر تنفيذا له.

3. الاطلاع على السجلات والدفاتر والمستندات والبيانات أو وثائق أو أشرطة أو أنظمة حاسب آلي أو وسائط أخرى لتخزين البيانات ومعالجتها في مقار عمل الأشخاص العاملين في مجال أعمال وأنشطة التأمين أو في أي جهة أخرى توجد بها وتكون في حيازتها أو تحت سيطرتها.

4. الحق في الحصول على المعلومات والمبررات عند طلبها.

ولهم استدعاء الشهود وسماع أقوالهم أو الطلب من أي شخص له خبرة فنية إبداء الرأي في أي مسالة متعلقة بمباشرة أعمالهم وإثباتها في محضر.

المادة (46)

على المسؤولين في الجهات المشار إليها في المادة (45) من هذه اللائحة، أن يقدموا إلى موظفي الضبطية القضائية البيانات والمستندات التي يطلبونها لهذا الغرض، ولهؤلاء الموظفين حجز هذه المستندات أو التحفظ عليها وإحالتها إلى جهات الاختصاص للتصرف إذا اقتضى الأمر ذلك.المادة (47)

على موظفي الضبطية القضائية تحرير محاضر بما قاموا به من أعمال، وإثبات الواقعة في حال وجود مخالفة وتضمينه ملخصا عنها وعرضه على رئيس الوحدة. وعليهم إعداد تقارير كتابية بصفة دورية عن أعمالهم.المادة (48)

لا يجوز لأي شخص الامتناع عن تقديم أي معلومات أو بيانات أو مستندات يطلبها موظفو الضبطية القضائية بحجة أنها خاضعة للحماية أو تمتعها بالسرية. كما لا تعد خشية الشخص من تعرضه لعقوبة ما عذرا مقبولا لرفض فحص أي معلومات أو مستندات أو الإفصاح عنها أو إجابة الأسئلة أو عدم السماح بالدخول إلى الأماكن التي يطلبها موظفو الضبطية القضائية.المادة (49)

لا يجوز لأي شخص أن يقوم أو يحرض أو يساعد على سلوك يؤدي إلى منع موظفي الضبطية القضائية من ممارسة صلاحياتهم، سواء كان ذلك بإتلاف مستندات أو الامتناع عن تقديم معلومات أو مستندات، أو الإدلاء بمعلومات كاذبة أو مضللة، أو الامتناع عن تقديم أي مساعدة يمكن للشخص تقديمها.الباب الثاني: وحدة تنظيم التأمين

الفصل الثاني: لجنة الشكاوى

المادة (50)

تشكل لجنة الشكاوى بقرار من رئيس الوحدة، برئاسة نائب رئيس الوحدة وعضوية كلاً من:أ. ممثل عن إدارة الإشراف والرقابة.

ب. ممثل عن إدارة الشؤون القانونية.

ج. وعضوين من المختصين في المجال القانوني أو التأميني أو المالي من خارج الوحدة.

على أن يكون العضوين المذكورين في البند (أ، ب) من شاغلي مجموعة الوظائف الإشرافية بالوحدة. ويحدد القرار مكافآت أعمال اللجنة ومدة عضويتها وقواعد عملها.

المادة (51)

تتولى إدارة شؤون اللجان والمجالس في الوحدة مهام أمانة السر والتنسيق لعقد اجتماعات هذه اللجنة، وتحضير جدول أعمالها، وتدوين محاضر جلساتها، ومتابعة تنفيذ قراراتها وتوصياتها، والتعاون والتنسيق مع جميع إدارات ولجان الوحدة، وأي مهام أخرى يتم تكليفه بها من رئيس اللجنة.المادة (52)

يجوز لكل ذي مصلحة أن يتقدم بشكوى إلى لجنة الشكاوى من أي خطأ يقوم به أحد الأشخاص المرخص لهم وفقا للقانون وهذه اللائحة.المادة (53)

يتم قيد الشكوى في السجل المعد لذلك ويعرض على الشاكي كافة المعلومات الخاصة بها فور تقديمها من خلال نافذة الشكاوى في الموقع الإلكتروني للوحدة.المادة (54)

تنظر لجنة الشكاوى في موضوع الشكوى بعدما يتم تصعيد الشكوى من قبل مقدمها عبر نافذة الشكاوى في الموقع الإلكتروني للوحدة.المادة (55)

تكون مداولات لجنة الشكاوى سرية وتصدر قراراتها بالأغلبية، وفي حال تساوي الأصوات يرجح الجانب الذي فيه الرئيس، ويجب على جميع أعضاء هذه اللجنة أن يحافظوا على سرية المعلومات والمستندات التي وصلت إليهم بحكم عملهم، ولا يطلعوا عليها سوى المختصين بالوحدة. ولا يعد إخلالاً بواجب السرية الإفصاح عن المعلومات أو المستندات في الأحوال التي يوجب القانون، أو أي قانون آخر الإفصاح بشأنها.المادة (56)

يحظر على أي عضو في لجنة الشكاوى أثناء توليه مهام عمله أن تكون له أي مصلحة سواء بشكل مباشر أو غير مباشر مع أي جهة خاضعة لأحكام القانون وهذه اللائحة.المادة (57)

تقوم لجنة الشكاوى برفع تقريراً بتوصياتها لرئيس الوحدة لإصدار قرار بشأن الشكوى أو حفظها.الباب الثاني: وحدة تنظيم التأمين

الفصل الثالث: لجنة التظلمات

المادة (58)

تنشأ لجنة للتظلمات من قرارات الوحدة، تلحق بالوزير المختص، تتكون من خمسة أعضاء من خبراء متخصصين في المجال التأميني والقانوني والمالي يصدر بتسميتهم قرار من الوزير المختص لمدة ثلاث سنوات غير قابلة للتجديد.ويحدد قرار الوزير المختص مكافآت أعضاء اللجنة وقواعد عمل اللجنة وإجراءات تقديم التظلمات ودراستها والبت فيها وكيفية إخطار المتظلم والوحدة بقراراتها.

المادة (59)

تتولى اللجنة دراسة التظلمات المعروضة عليها والبت فيها وإصدار قرار ملزم في التظلم خلال (7) سبعة أيام عمل من تقديم التظلم إليها، ويتم إخطار الوحدة به لتنفيذه.المادة (60)

يجوز لكل ذي شأن التظلم أمام لجنة التظلمات من قرارات الوحدة خلال (30) ثلاثين يوم عمل من تاريخ نشرها أو إخطار ذوي الشأن بها أيهما أسبق.المادة (61)

يودع المتظلم عند تقديمه التظلم من القرارات الصادرة من الوحدة طبقا لأحكام القانون أو هذه اللائحة أو القرارات الصادرة تنفيذا لهما في خزينة الوحدة الرسم المقرر ذلك والوارد في المادة (19) من هذه اللائحة، ويعطى لمقدمه إيصالا مؤرخا بذلك.المادة (62)

على الوحدة موافاة اللجنة بالمستندات والمعلومات المتعلقة بالتظلم المعروض على اللجنة فور طلبها منه.الباب الثاني: وحدة تنظيم التأمين

الفصل الرابع: اللجنة الاستشارية للرقابة الشرعية

المادة (63)

ينشأ بقرار من اللجنة العليا لجنة استشارية للرقابة الشرعية تتبع اللجنة العليا، وتكون هذه اللجنة المرجع في كل ما يتعلق بقرارات الوحدة في مجال التأمين التكافلي والأنشطة المتوافقة مع أحكام الشريعة الإسلامية.المادة (64)

تتكون اللجنة الاستشارية للرقابة الشرعية من خمسة أعضاء على الأقل – غير متفرغين- من الخبراء المختصين في فقه المعاملات المالية الإسلامية والتأمين والقانون والاقتصاد، على أن تكون الأغلبية في تشكيل هذه اللجنة من المختصين في الشريعة. وتصدر اللجنة العليا قراراً بتسميتهم لمدة سنتين قابلة للتجديد لمرة واحدة.المادة (65)

يجوز للجنة الاستشارية للرقابة الشرعية الاستعانة بالخبراء من خارج الوحدة بعد موافقة الوحدة.المادة (66)

تضع اللجنة العليا نظام عمل اللجنة الاستشارية للرقابة الشرعية، وتحدد مكافآتها.المادة (67)

تختص اللجنة الاستشارية للرقابة الشرعية بالمسائل التالية:1. إبداء الرأي الشرعي في المسائل المتعلقة بعمل الوحدة في مجالات الأنشطة المتوافقة مع أحكام الشريعة الإسلامية.

2. إبداء الرأي الشرعي عند استحداث وثائق تأمينية تكافلية جديدة تُطرح لأول مرة في مجال التأمين التكافلي سواء من قبل الوحدة أو بعد اعتمادها من الوحدة.

3. إبداء الرأي في المسائل المحالة إليها من اللجنة العليا.

4. إبداء الرأي الشرعي في الشكاوى المرفوعة من المتعاملين ضد الأشخاص الخاضعين لرقابة الوحدة فيما يتعلق بعدم الالتزام بأحكام الشريعة الإسلامية.

5. إبداء الرأي بشأن تطبيق المعايير والقرارات والنظم الشرعية المقررة لتنظيم عمل الأشخاص الخاضعين لرقابة الوحدة والذين يعملون وفق أحكام الشريعة الإسلامية.

6. اقتراح اللوائح والنظم بشأن نظام الرقابة الشرعية لدى الأشخاص الخاضعين لرقابة الوحدة والذي يعملون وفق أحكام الشريعة الإسلامية.

7. اقتراح اللوائح والنظم والسياسات المنظمة لمهنة المراجعة والتدقيق الشرعي الداخلي والخارجي للأشخاص الخاضعين لرقابة الوحدة والذين يعملون وفق أحكام الشريعة الإسلامية.

8. اقتراح القواعد والضوابط الرقابية المنظمة لنشاط التأمين المتوافقة مع أحكام الشريعة الإسلامية في كل ما يصدر عن الوحدة من تعليمات وقرارات بخصوص تنظيم ورقابة عمل الأشخاص الذين يعملون وفق أحكام الشريعة الإسلامية.

9. إبداء الرأي المرجعي في أنشطة الأشخاص الخاضعين لرقابة الوحدة والذين يعملون وفق أحكام الشريعة الإسلامية.

10. اقتراح الخطط والمناهج التي من شأنها تطوير نشاط التأمين المتوافق مع أحكام الشريعة الإسلامية في دولة الكويت.

11. إعداد الدراسات التي تسهم في تطوير نشاط التأمين المتوافق مع أحكام الشريعة الإسلامية في دولة الكويت.

12. اقتراح نماذج العقود المعتمدة من الوحدة للعمل وفق أحكام الشريعة الإسلامية.

13. البت في الخلافات التي قد تحدث بين أعضاء هيئات الرقابة الشرعية لدى الأشخاص المرخص لهم، أو في حال عدم توصل تلك الهيئات لرأي شرعي محدد في مسألة معروضة عليها.

14. إبداء الرأي الشرعي فيما يحال إليها من المحاكم أو مراكز التحكيم بشأن قضايا العمل المصرفي والمالي الإسلامي.

15. أي مهام أخرى تحال إليها من الوحدة.

الباب الثالث: ترخيص وقيد شركات التأمين وشركات إعادة التأمين ومجمعات التأمين

الفصل الأول: الترخيص بمزاولة أنشطة التأمين وإعادة التأمين

المادة (68)

لا يجوز لأي شخص مزاولة أي نشاط من أنشطة التأمين أو إعادة التأمين في دولة الكويت دون الحصول على ترخيص من الوحدة لمزاولة هذا النشاط.ويجوز لشخص اعتباري واحد الحصول على ترخيص لممارسة نشاط أو أكثر من أنشطة التأمين أو إعادة التأمين.

وينشأ سجل للشركات المرخص لها بمزاولة أعمال التأمين في الوحدة.

المادة (69)

مع عدم الإخلال بأحكام قانون الشركات المشار إليه، تتخذ شركة التأمين وإعادة التأمين شكل الشركة المساهمة، ويجب ألا يقل رأس المال المصدر عن الآتي:1. خمسة ملايين دينار كويتي للشركة التي تزاول أنشطة تأمينات الحياة وعمليات تكوين الأموال وفروعها.

2. خمسة ملايين دينار كويتي للشركة التي تزاول أنشطة التأمينات العامة والممتلكات وفروعها أو/ وأنشطة تأمين المسؤوليات وفروعها.

3. عشرة ملايين دينار كويتي للشركة التي تجمع في مزاولتها أنواع الأنشطة المنصوص عليهما في البنود (1) و (2) من هذه المادة.

4. خمسة عشر مليون دينار كويتي للشركة التي تزاول أعمال إعادة التأمين لأي من أنشطة التأمين.

وفي جميع الأحوال يجب أن يدفع رأس المال المصدر بالكامل عند التأسيس. ويجوز زيادة الحد الأدنى لرأس المال المصدر بقرار من الوحدة.

المادة (70)

يقوم الشخص الذي يرغب في مزاولة أي من أنشطة التأمين أو إعادة التأمين أو من ينوب عنه قانوناً أو من المؤسسين بالنسبة للشركة تحت التأسيس، بتقديم طلب الترخيص وفقاً للنموذج المعد لهذا الغرض، ويقدم الطلب مشفوعاً بالمعلومات والمستندات التالية، وذلك حسب الأحوال:1. اسم مقدم طلب الترخيص، وعنوانه- متضمنا الرقم الآلي-، ورقم الهوية إذا كان شخصاً طبيعياً أو رقم السجل التجاري إذا كان شخصاً اعتبارياً.

2. تحديد الأنشطة التي يرغب مقدم الطلب بمزاولتها.

3. إقرارات موقعة من مؤسسي الشركة بأنه لم يصدر ضدهم خلال خمس سنوات سابقة لتقديم طلب الترخيص أحكاماً نهائية بإشهار إفلاسهم أو إدانتهم بحكم نهائي في جريمة مخلة بالشرف أو الأمانة أو بعقوبة مقيدة للحرية في إحدى الجرائم المنصوص عليها في القانون أو أي قانون آخر، ما لم يكن قد رد إليهم اعتبارهم.

4. بيان مقدار رأس المال المصدر والمدفوع للشركة التي ستقوم بمزاولة النشاط محل الطلب.

5. نسخة من عقد الشركة التي ستقوم بمزاولة النشاط، وأية تعديلات طرأت عليه.

6. دراسة الجدوى الاقتصادية وخطة عمل لخمس سنوات ويجب أن تشمل بحد أدنى ما يلي:

أ- فروع التأمين التي تزمع الشركة ممارسة النشاط فيها والمخاطر المرتبطة بها.

ب- القدرة على إسناد أو قبول اتفاقيات إعادة التأمين إلى الفروع المراد إعادة التأمين عليها.

ج- خطة تسويق المنتجات.

د- المصاريف المتوقعة لبدء النشاط والمصادر المالية اللازمة للتمويل.

ه- معدلات النمو المتوقعة للنشاط مع الأخذ في الاعتبار متطلبات هامش الملاءة.

و- العدد المتوقع للعاملين وخطة توظيف وتأهيل العمالة الكويتية.

ز- التكاليف السنوية بناء على معدلات النمو المتوقع للنشاط.

ح- قوائم مالية تقديرية مرتبطة بتوقعات النمو.

ط- بيان بالأسس الفنية لعمليات التأمين وشهادة من خبير اكتواري تفيد بأن أسس ومزايا وقيود عمليات التأمين سليمة وقابلة للتنفيذ.

ي- خطة افتتاح فروع الشركة.

7. كشف بالأسماء المقترحة لتولي المناصب التنفيذية مع بيان مفصل لمؤهلات وخبرات كل منهم وإرفاق ما يثبت هذه المؤهلات والخبرات.

8. إقرار من مقدم طلب الترخيص بأن المعلومات الواردة في الطلب والمستندات المرفقة به صحيحة وكاملة بالإضافة إلى أي إقرار آخر تطلبه الوحدة.

9. إيصال سداد رسم دراسة الطلب المقرر في المادة (19) من هذه اللائحة.

10. أي معلومات أو مستندات أخرى تطلبها الوحدة.

المادة (71)

يجوز لشركة التأمين بعد موافقة الوحدة فتح فرع أو أكثر لها داخل الكويت أو خارجها، ولا يجوز للفرع مزاولة أعماله إلا بعد استيفاء الشروط الواردة في القانون وهذه اللائحة. وتكون الشركة مسؤولة عن أعمال جميع الفروع التابعة لها وعن تقديم جميع البيانات والمعلومات المتعلقة بها للوحدة.المادة (72)

في حال أرادت شركة التأمين المؤسسة في الكويت فتح فرع لها داخل الكويت أو خارجها، يجب عليها تقديم طلب بذلك إلى الوحدة وفقا للنموذج المعد لهذا الغرض. يرفق بطلب فتح فرع شركة التأمين المؤسسة في الكويت المستندات التالية:1. قرار الجمعية العامة للشركة بفتح الفرع.

2. دراسة الجدوى الاقتصادية وخطة العمل بفتح الفرع.

3. الهيكل التنظيمي للفرع وكشف باسم مدير الفرع والعاملين الرئيسين فيه على أن يتضن أسماء الأشخاص المفوضين بالتوقيع عن الفرع.

4. تعهد من الشركة بتوفير البرامج التدريبية المتخصصة في التأمين للمواطنين العاملين لديها.

5. أي مستندات أخرى تحددها الوحدة.

ويجب على الشركة تزويد الوحدة بكل ما يطرأ مع تعديل أو تغيير أو إضافة أو إزالة بشأن مرفقات الطلب.

المادة (73)

تقوم الوحدة بمراجعة طلب الترخيص، ولها أن تعفي طالب الترخيص من بعض المتطلبات أو أن تفرض متطلبات إضافية، وذلك حسب نوع النشاط محل الترخيص.وللوحدة أن تخطر طالب الترخيص بضرورة تقديم أي معلومات أو مستندات إضافية للتأكد من أن الشركة التي ستزاول النشاط يتوافر لديها ما يلي:

1. القدرة والكفاءة المطلوبة لمزاولة النشاط محل طلب الترخيص.

2. الموارد الكافية لمزاولة النشاط محل طلب الترخيص.

3. الخبرات الإدارية والموارد التقنية، والنظم، والسياسات والإجراءات التشغيلية الكافية لمزاولة النشاط محل طلب الترخيص.

4. أن يكون أعضاء مجلس الإدارة وأعضاء الإدارة التنفيذية ممن يتمتعون بالمؤهلات والمهارات والخبرات الضرورية التي توافق عليها الوحدة.

وفي حال تخلف مقدم الطلب عن تقديم المستندات والمعلومات المطلوبة خلال المدة التي تحددها له الوحدة في الإخطار دون عذر مقبول من الوحدة، اعتبر الطلب كأن لم يكن.

المادة (74)

تبت الوحدة في طلب الحصول على الترخيص خلال (30) ثلاثين يوماً من تاريخ استلام الطلب مستوفياً جميع المعلومات والمستندات، ويجوز للوحدة اتخاذ أي من القرارات التالية بشأن طلب الترخيص:1. الترخيص بمزاولة النشاط المطلوب مزاولته في طلب الترخيص.

2. إصدار موافقة مبدئية مشروطة باستكمال إجراءات معينة أو استيفاء معايير محددة وذلك خلال المدة التي تحددها الوحدة لمقدم طلب الترخيص، ويجوز للوحدة تمديد هذه المدة كلما رأت ضرورة لذلك.

3. رفض طلب الترخيص.

المادة (75)

تخطر الوحدة مقدم الطلب بقرارها بالموافقة على الترخيص أو رفضها على أن يكون مسببّا في الحالة الأخيرة.ويحق لمن يرفض طلبه وبعد سداد الرسم المقرر في المادة (19) هذه اللائحة، التظلم في المواعيد المحددة في هذه اللائحة.

المادة (76)

يظل الترخيص سارياً لمدة ثلاث سنوات من تاريخ منحه، ويجدد بناءً على طلب يقدم من الشركة على النحو التالي:1. يقدم طلب تجديد الترخيص قبل ثلاثة أشهر من نهاية مدة الترخيص، وذلك وفقاً لنموذج طلب تجديد الترخيص المعد لهذا الغرض، على أن يرفق بالطلب كافة المستندات والمعلومات المبيّنة في هذا النموذج، مع تسديد الرسم المقرر في المادة (19) هذه اللائحة.

2. للوحدة أن تخطر مقدم الطلب - في أي وقت بعد استلامها لطلب تجديد الترخيص بضرورة تقديم أية معلومات أو مستندات إضافية، وفي حالة تخلف مقدم الطلب عن تقديم المستندات والمعلومات خلال المدة التي تحددها له الوحدة في الإخطار دون عذر مقبول من الوحدة، اعتبر الطلب كأن لم يكن.

3. تبت الوحدة في طلب تجديد الترخيص خلال (30) ثلاثين يوماً من تاريخ استلامها هذا الطلب مستوفياً جميع المعلومات والمستندات.

4. للوحدة رفض تجديد الترخيص لأي من الأنشطة المرخص لها في حال عدم استيفاء الشركة الشروط الأساسية المنصوص عليها في هذه اللائحة.

الباب الثالث: ترخيص وقيد شركات التأمين وشركات إعادة التأمين ومجمعات التأمين

الفصل الثاني: وقف وإلغاء الترخيص

المادة (77)

للوحدة وقف ترخيص الشركة إذا ثبت لها إتيانها بأحد الأمور الآتية:1. إذا لم تحتفظ الشركة المرخص لها بالأموال المنصوص عليها في المادة (35) من القانون.

2. إذا لم تقم الشركة باستثمار أموالها على النحو الذي حددته هذه اللائحة.

3. إذا امتنعت الشركة المرخص لها عن تنفيذ حكم قضائي نهائي يتعلق بأنشطتها المنصوص عليها في القانون وهذه اللائحة.

4. إذا خالفت الشركة المرخص لها أحكام القانون واللوائح والقرارات المنفذة له، أو قانون الشركات المشار إليه، أو أي قانون آخر أو نظامها الأساسي.

5. إذا تأخرت الشركات المرخص لها في سداد التزاماتها المحددة في هذه اللائحة.

6. إذا أخلت الشركة المرخص لها بالتزاماتها المنصوص عليها في المادتين (30) و(32) من القانون.

7. إذا تبين للوحدة أن حقوق حملة الوثائق مهددة بالضياع.

8. إذا فقدت الشركة أحد الشروط اللازمة لممارسة نشاط التأمين وفقًا لأحكام القانون وهذه اللائحة.

المادة (78)

تقوم الوحدة بإخطار الشركة لتصحيح ما بنسب إليها من مخالفات على يد مندوب الإعلان أو الإعلان الإلكتروني - طبقا للمعلومات المقيدة في سجل الشركة لدى الوحدة - وتصدر الوحدة خلال مدة لا تتجاوز (30) يوماً من تاريخ الإخطار قراراً مسبباً بوقف الترخيص ومحددًا فيه مدة الوقف، وينشر قرار الوقف بالجريدة الرسمية.وفي جميع الأحوال، يجب على الشركة تصحيح المخالفات المنسوبة إليها، ويجوز للشركة أن تتظلم من قرار الوقف كتابة طبقا للإجراءات المحددة في القانون وهذه اللائحة.

المادة (79)

في حال وقف ترخيص الشركة، يتعين عليها معالجة أسباب الوقف وتقديم ما يفيد ذلك للوحدة مع مراعاة الآتي:1. إقرار وتعهد من رئيس مجلس الإدارة أو من ينوبه عنه بالالتزام بالقانون وهذه اللائحة وعدم تكرار وقوع الشركة في المخالفة، وأية تعهدات أخرى تحددها الوحدة.

2. تقديم أي مستندات أو معلومات أخرى تطلبها الوحدة للتأكد من استيفاء الشركة لشروط الترخيص بالمزاولة.

المادة (80)

تبت الوحدة في إعادة مزاولة نشاط الشركة الموقوفة خلال (30) ثلاثين يوماً من تاريخ استيفاء متطلبات المادة (79) من هذه اللائحة.وتصدر الوحدة قرارا بإعادة مزاولة الشركة للنشاط محل الوقف، وذلك في حال الموافقة على إلغاء قرار الوقف.

المادة (81)

للجنة العليا أن تصدر قرارًا مسببًا بإلغاء ترخيص الشركة في الأحوال الآتية:1. إذا تبين أن القيد في السجل تم بالمخالفة لأحكام القانون وهذه اللائحة.

2. إذا ثبت أن الشركة تمتنع عن تنفيذ الأحكام النهائية.

3. إذا صدر قرار بالموافقة على تحويل الوثائق التي أصدرتها الشركة إلى شركة أخرى عن كل العمليات التي زاولتها في الكويت وذلك وفقًا لأحكام القانون وهذه اللائحة.

4. إذا توقفت الشركة عن مزاولة نشاطها في الكويت طبقًا لأحكام المادة (51) من القانون.

5. إذا حكم بإشهار إفلاس الشركة.

6. إذا تكرر وقف نشاط الشركة لأكثر من مرة خلال عامين.

7. إذا لم تقم الشركة بتصحيح المخالفات المنسوبة إليها وفقًا لنص المادة (53) من القانون.

المادة (82)

تقوم الوحدة بإخطار الشركة على يد مندوب الإعلان أو الإعلان الإلكتروني- طبقا للمعلومات المقيدة في سجل الوحدة - لتقدم مبرراتها كتابة، فإذا لم تقم الشركة بتقديم هذه المبررات خلال (30) ثلاثين يوماً من تاريخ الإخطار، تصدر الوحدة قرارا مسببا بإلغاء الترخيص كليا أو جزئيا بحسب الأحوال، ولا ينسحب أثر إلغاء الترخيص الجزئي إلا على فرع أو فروع التأمين المنصوص عليها في قرار الإلغاء، وينشر قرار الإلغاء بالجريدة الرسمية.ويجوز للشركة أن يتظلم من قرار الإلغاء كتابة طبقا للإجراءات المحددة وفقا للقانون وهذه اللائحة.

المادة (83)

لا يحول وقف الترخيص أو إلغائه دون حق الوحدة في إجراء أي تحقيق أو اتخاذ أي إجراء ضد الشركة أو أي شخص آخر فيما يتعلق بأي مخالفة تكون قد وقعت قبل تاريخ قرار الوحدة بوقف أو إلغاء الترخيص أو تقييد النشاط.المادة (84)

للوحدة أن تقوم قبل اتخاذ قرار الوقف أو إلغاء الترخيص، بتعيين مراقب مؤقت لمتابعة مدى تقدم الشركة في نشاطها، كما يجوز لها إذا رأت في ذلك حماية لحملة الوثائق، أن تطلب من المحكمة المختصة إصدار قرار بمنع اتخاذ أية إجراءات ضد الشركة المعنية، ووقف جميع الدعاوى المرفوعة ضدها، ويظل هذا القرار ساري المفعول لمدة سنة.الباب الثالث: ترخيص وقيد شركات التأمين وشركات إعادة التأمين ومجمعات التأمين

الفصل الثالث: التوقف عن مزاولة النشاط في فرع أو أكثر من فروع التأمين

المادة (85)

إذا قررت شركة التوقف عن مزاولة نشاطها في فرع أو أكثر من فروع التأمين والإفراج عن أموالها التي تتعلق بالفرع أو الفروع المطلوب التوقف عنها، فيجب عليها اتباع أحكام الفصل الأول من الباب الرابع، وأن تقدم للوحدة ما يثبت أنها قد أوفت بجميع التزاماتها عن جميع الوثائق التي أصدرتها عن الفرع أو الفروع التي قررت وقف عملياتها بشأنها، أو أنها قد حولت وثائقها لشركة أخرى على الوجه المقرر في الفصل المشار إليه.وتصدر الوحدة قرارًا بوقف مزاولة نشاط الفرع أو الفروع إذا لم يتقدم أحد باعتراض عليه خلال المدة المشار إليها في المادة (48) من القانون.

الباب الثالث: ترخيص وقيد شركات التأمين وشركات إعادة التأمين ومجمعات التأمين

الفصل الرابع: متطلبات الإخطار

المادة (86)

تلتزم الشركة بما يلي:1. إخطار الوحدة خلال (15) خمسة عشر يوماً على الأكثر من تاريخ إجراء أي تغيير في عنوان المقر الرئيسي، أو المحل المختار الذي تبلغ فيه المراسلات والإخطارات مع إرفاق الرقم الآلي.

2. إخطار الوحدة خلال (7) سبعة أيام من تاريخ تأسيس أو تملك أو بيع أو حل شركة تابعة، أو حدوث أي تغييرات في المعلومات المقدمة للوحدة في شأن مكاتب الفروع التي تزاول من خلالها الشركة نشاطها.

3. إخطار الوحدة خلال (7) سبعة أيام من تعيين مراقب الحسابات أو عزله أو تنحيه.

4. إخطار الوحدة بجدول الأعمال وميعاد ومكان اجتماع الجمعية العامة العادية وغير العادية – مرفقا به كافة المستندات المتعلقة بالبنود المدرجة في جدول الأعمال– قبل (15) خمسة عشر يوماً على الأقل من انعقاد الاجتماع.

5. تزويد الوحدة بنسخة من محضر اجتماع الجمعية العامة العادية وغير العادية –حسب الأحوال– المصدق، بالإضافة إلى ما يفيد القيد في السجل التجاري بقرارات الجمعية العامة غير العادية خلال مدة أقصاها (15) خمسة عشر يوماً من تاريخ عقد الاجتماع.

الباب الثالث: ترخيص وقيد شركات التأمين وشركات إعادة التأمين ومجمعات التأمين

الفصل الخامس: مجمعات التأمين

المادة (87)

يجوز لشركات التأمين وإعادة التأمين أن تنشئ فيما بينها مجمعة للتأمين بغرض إدارة فرع معين من فروع التأمين أو عملية معينة بذاتها لحساب مشترك، وذلك وفقا للنظام الأساسي لكل مجمعة.المادة (88)

يضع الأعضاء المؤسسون للمجمعة النظام الأساسي لها. ويصدر بإنشاء المجمعة والتصديق على نظامها قرار من اللجنة العليا للوحدة، ويجب التأشير لدى سجل مجمعات التأمين بأية تعديلات تطرأ على النظام الأساسي ومبررات هذا التعديل.المادة (89)

ينشأ سجل خاص بالوحدة يسمى "سجل مجمعات التأمين" تدون فيه جميع المجمعات التي يتم إنشاؤها وفقًا لأحكام القانون وهذه اللائحة.المادة (90)

تبدأ السنة المالية للمجمعة مع بداية السنة المالية لشركات التأمين وتنتهي بانتهائها.المادة (91)

تقدم المجمعة للوحدة خلال الثلاثة أشهر التالية لنهاية السنة المالية على الأكثر تقريراً بنتائج أعمالها وفقا للنموذج التي يحدده النظام الأساسي للمجمعة بالإضافة إلى أية بيانات أخرى تطلبها الوحدة موقع عليها من المسؤول عن إدارة المجمعة.المادة (92)

تقدم المجمعة للوحدة خلال الثلاثة أشهر التالية لنهاية السنة المالية على الأكثر تقريرا سنويا صادرا من مراقب حساباتها يثبت أن كلا من الحساب المشترك للمجمعة والمخصصات الفنية أعد على الوجه الصحيح ويمثل حالة المجمعة المالية تمثيلا صحيح.الباب الرابع: تحويل الوثائق والاندماج

الفصل الأول: تحويل الوثائق

المادة (93)

يجوز لشركات التأمين–وبعد حصولها على موافقة الوحدة– أن تحول كل وثائقها بما تتضمنه من حقوق والتزامات عن كل أو بعض فروع التأمين التي تزاولها في الكويت إلى شركة أخرى أو أكثر خاضعة لأحكام القانون وهذه اللائحة.المادة (94)

ينشر الطلب في الجريدة الرسمية وفي صحيفتين يوميتين محليتين تصدر إحداهما باللغة العربية بالإضافة إلى أية وسيلة إلكترونية خاصة بالوحدة، ويجب أن يتضمن هذا الطلب دعوة حملة الوثائق وغيرهم من أصحاب الشأن إلى تقديم اعتراضاتهم على التحويل إلى الوحدة في ميعاد لا يجاوز (30) ثلاثين يوماً من تاريخ النشر في الجريدة الرسمية.المادة (95)

يجب على شركات التأمين التي ترغب بتحويل وثائقها بتقديم طلب وفقاً للنموذج المعد لهذا الغرض، ويقدم الطلب مشفوعاً بالمعلومات والمستندات التالية، وذلك حسب الأحوال:1. اسم مقدم طلب تحويل الوثائق، وعنوانه – متضمنا الرقم الآلي-، ورقم السجل التجاري للشركة.

2. موافقة الشركة القابلة لتحويل الوثائق إليها.

3. بيان بالوثائق الحالية والوثائق المراد تحويلها.

4. بيان مقدار رأس المال المصدر والمدفوع للشركتين.

5. نسخة من عقد الشركة طالبة تحويل الوثائق، وأية تعديلات طرأت عليه.

6. دراسة الجدوى الاقتصادية وخطة عمل لثلاث سنوات للشركة القابلة لتحويل الوثائق إليها، ويجب أن تشمل بحد أدنى ما يلي:

أ- المخاطر المرتبطة بتحويل الوثائق.

ب- خطة تسويق منتجات التأمين.

ج- المصاريف المتوقعة لتعديل النشاط والمصادر المالية اللازمة للتمويل.

د- معدلات النمو المتوقعة بعد تحويل الوثائق مع الأخذ في الاعتبار متطلبات هامش الملاءة.

ه- التكاليف السنوية بناء على معدلات النمو المتوقع بعد تحويل الوثائق.

و- قوائم مالية تقديرية مرتبطة بتوقعات النمو.

ز- بيان بالأسس الفنية لعمليات التأمين وشهادة من خبير اكتواري تفيد بأن أسس ومزايا وقيود عمليات التأمين سليمة وقابلة للتنفيذ.

7. إقرار مقدم من طالب التحويل بأن المعلومات الواردة في الطلب والمستندات المرفقة به صحيحة وكاملة بالإضافة إلى أي إقرار آخر تطلبه الوحدة.

8. إيصال سداد رسم دراسة طلب التحويل المقرر في المادة (19) من هذه اللائحة.

9. صورة من نسخ الأعداد المنشور فيها إعلان الطلب في الجريدة الرسمية وفي صحيفتين يوميتين.

10. أي معلومات أو مستندات أخرى تطلبها الوحدة.

المادة (96)

تقوم الوحدة بمراجعة الطلب، ولها أن تعفي الشركة طالبة التحويل من بعض المتطلبات أو أن تفرض متطلبات إضافية بحسب الأحوال.وللوحدة أن تخطر الشركتين بضرورة تقديم أي معلومات أو مستندات إضافية للتأكد من أن كلاً منهما يتوافر لديها ما يلي:

1. القدرة والكفاءة المطلوبة بعد تحويل الوثائق.

2. الموارد الكافية لتحويل الوثائق.

3. الخبرات الإدارية والموارد التقنية، والنظم، والسياسات والإجراءات التشغيلية الكافية لتحويل الوثائق.

4. القدرة على سداد جميع المبالغ الخاصة بالأقساط محل التحويل وأي عمولات محصلة نظيرها، بالإضافة إلى القدرة على سداد المبالغ المستحقة للغير قبل التحويل (إن وجدت).

5. ما يفيد تمتع الشركة القابلة لتحويل الوثائق إليها بالملاءة المالية التي تتناسب مع المحفظة الجديدة.

6. الجدول الزمني لتحويل الوثائق.

وفي حال تخلف مقدم الطلب عن تقديم المستندات والمعلومات المطلوبة خلال المدة التي تحددها له الوحدة في الإخطار دون عذر مقبول، اعتبر الطلب كأن لم يكن.

المادة (97)

تبت الوحدة في طلب تحويل الوثائق خلال (30) ثلاثين يوماً من تاريخ استلام الطلب مستوفياً جميع المعلومات والمستندات، ويجوز للوحدة اتخاذ أياً من القرارات التالية بشأن طلب تحويل الوثائق:1. إصدار موافقة مبدئية مشروطة باستكمال إجراءات تحويل الوثائق أو استيفاء معايير محددة وذلك خلال المدة التي تحددها الوحدة للشركة طالبة تحويل الوثائق، ويجوز للوحدة تمديد هذه المدة كلما رأت ضرورة لذلك.

2. في حالة الاعتراض على التحويل يوقف التحويل حتى يتم الفصل في الاعتراض رضاءً أو قضاءً، ويجوز للوحدة أن تصدر قرارها بالموافقة على التحويل بشرط تقديم كفالة بنكية من الشركة المحيلة تعادل قيمة التزاماتها قبل صاحب الاعتراض، وفي حالة الحكم لصالح المعترض يستوفي ما يستحق له خصمًا من مبلغ الكفالة ويُرد الباقي إلى الشركة إن وُجد.

3. رفض طلب التحويل.

المادة (98)

تخطر الوحدة الشركة طالبة تحويل الوثائق بقرارها المتعلق بالبت في هذا الطلب، وفي حالة الرفض يتعين أن يكون القرار مسبباً.ويحق للشركة بعد سداد الرسم المقرر في المادة (19) من هذه اللائحة في هذه اللائحة التظلم في المواعيد المحددة وطبقا للإجراءات المحددة في المادة (20) من القانون.

الباب الرابع: تحويل الوثائق والاندماج

الفصل الثاني: الاندماج

المادة (99)

مع عدم الإخلال بأحكام قانون الشركات وقانون هيئة أسواق المال المشار إليهما والقانون رقم (116) لسنة 2013 بشأن تشجيع الاستثمار الأجنبي المباشر والقانون رقم (72) لسنة 2020 بشأن حماية المنافسة، تسري الأحكام المنصوص عليها في الفصل الأول من هذا الباب في حالة الاندماج ما بين الشركات الخاضعة لأحكام القانون وهذه اللائحة.ويجب على كل شركة من الشركات الراغبة في الاندماج أن تقدم تقريرًا معتمدًا من مراقب الحسابات وأحد الخبراء الاكتواريين المقيدين في سجل الوحدة يفيد بأن الاندماج لا يضر بحقوق حملة الوثائق والمستفيدين وحقوق الغير بصفة عامة.

المادة (100)

يقدم طلب الاندماج إلى الوحدة على النموذج المعد لذلك مرفقاً به الآتي:1. مشروع عقد الاندماج.

2. التقدير المبدئي لأصول وخصوم الشركة.

3. عقد الشركة وكافة التعديلات أو القيود التي أجريت عليه حتى تاريخ تقديم الطلب.

4. تقرير مراقب الحسابات برأيه في البيانات التي تم على أساسها احتساب الحصة التي ستحصل عليها الشركة المندمجة في الشركة الدامجة أو الشركة التي تؤسس نتيجة الاندماج.

5. تقرير أحد الخبراء الاكتواريين المقيدين في سجل الوحدة يفيد بأن الاندماج لا يضر بحقوق حملة الوثائق والمستفيدين وحقوق الغير بصفة عامة.

6. ترخيص الشركة.

7. موافقة جهاز حماية المنافسة.

8. موافقة هيئة أسواق المال بالنسبة للشركات الخاضعة لرقابتها على مشروع عقد الاندماج.

9. تعهد الشركة الدامجة أو الشركة الجديدة بالحلول محل الشركة المندمجة في جميح حقوقها والتزاماتها وذلك في حالة الاندماج بطريق الضم أو المزج، وفي حالة الاندماج بطريق الانقسام والضم يكون التعهد بالتضامن بين الشركات الدامجة فيما بينها على التزامات الشركة المندمجة.

10. أية مستندات أخرى تطلبها الوحدة.

المادة (101)

تقوم الوحدة بفحص الطلب فإذا رأت إضافة بيانات أخرى على مشروع عقد الاندماج أخطرت الشركات الداخلة في الاندماج لإضافتها وإعادته للوحدة مرة أخرى لإصدار قرار الموافقة على الاندماج أو رفضه.المادة (102)

في حالة الموافقة على الاندماج تخطر الوحدة الشركات الداخلة في الاندماج لعقد الجمعية العامة غير العادية لإتمام إجراءات الاندماج، وذلك فيما لا يجاوز (30) ثلاثين يوماً من تاريخ الإخطار بالموافقة، وفي حالة الرفض يتم إخطار الشركات الداخلة في الاندماج بأسباب الرفض، ويجوز التظلم طبقا للإجراءات المحددة وفقا للمادة (20) من القانون.المادة (103)

في حالة موافقة الجمعية العامة غير العادية على الاندماج يتم اتخاذ إجراءات النشر ولا يكون القرار نافذاً إلا بعد انقضاء (30) ثلاثين يوماً من تاريخ النشر.ويجب على الشركة إخطار الوحدة بأي اعتراضات مقدمة إليها من الدائنين على الاندماج.

الباب الرابع: تحويل الوثائق والاندماج

الفصل الثالث: الاستحواذ

المادة (104)

يجب الحصول على الموافقة المسبقة من الوحدة على كل من يرغب بتقديم عرض استحواذ أو في الدخول في ترتيبات أو اتفاقات تؤدي إلى سيطرة فعلية على جهة خاضعة لرقابة الوحدة، وذلك قبل تنفيذ هذه الترتيبات أو الاتفاقات، وذلك وفق الإجراءات التالية:1. يقدم الطلب للوحدة - بعد سداد الرسم المقرر لذلك والوارد في المادة (19) من هذه اللائحة - قبل (60) ستين يوماً على الأقل من الدخول في الترتيبات أو الاتفاقات تؤدي إلى السيطرة الفعلية على جهة خاضعة لرقابة الوحدة (تحتسب المدة من تاريخ استكمال كافة البيانات والمعلومات المطلوبة) وفقاً للبيانات التالية:

• اسم مقدم الطلب، وعنوانه- متضمنا الرقم الآلي-، ورقم الهوية إذا كان شخصاً طبيعياً أو رقم السجل التجاري إذا كان شخصاً اعتبارياً.

• تحديد الأنشطة التي يرغب مقدم الطلب بمزاولتها.

• موافقة جهاز حماية المنافسة.

• موافقة هيئة أسواق المال بالنسبة للشركات الخاضعة لرقابتها.

• إقرارات موقعة من مقدمو الطلب بأنه لم يصدر ضدهم خلال خمس سنوات سابقة لتقديم طلب الترخيص أحكاماً نهائية بإشهار إفلاسهم أو إدانتهم بحكم نهائي في جريمة مخلة بالشرف أو الأمانة أو بعقوبة مقيدة للحرية في إحدى الجرائم المنصوص عليها في القانون أو أي قانون آخر، ما لم يكن قد رد إليهم اعتبارهم.

• بيان مقدار قيمة الاستحواذ ونسبة السيطرة الفعلية على الشركة محل الطلب.

• نسخة من عقد الشركة التي ستقوم بالاستحواذ، وأية تعديلات طرأت عليه.

• دراسة الجدوى الاقتصادية وخطة عمل لخمس سنوات ويجب أن تشمل بحد أدنى ما يلي:

1. فروع التأمين التي تزعم الشركة ممارسة النشاط فيها والمخاطر المرتبطة بها.

2. القدرة على إسناد أو قبول اتفاقيات إعادة التأمين إلى الفروع المراد إعادة التأمين عليها.

3. خطة تسويق المنتجات.

4. المصاريف المتوقعة لبدء النشاط والمصادر المالية اللازمة للتمويل.

5. معدلات النمو المتوقعة للنشاط مع الأخذ في الاعتبار متطلبات هامش الملاءة.

6. العدد المتوقع للعاملين وخطة توظيف وتأهيل العمالة الكويتية.

7. التكاليف السنوية بناء على معدلات النمو المتوقع للنشاط.

8. قوائم مالية تقديرية مرتبطة بتوقعات النمو.

9. بيان بالأسس الفنية لعمليات التأمين وشهادة من خبير اكتواري تفيد بأن أسس ومزايا وقيود عمليات التأمين سليمة وقابلة للتنفيذ.

10. خطة افتتاح فروع الشركة.

• كشف بالأسماء المقترحة لتولي المناصب التنفيذية مع بيان مفصل لمؤهلات وخبرات كل منهم وإرفاق ما يثبت هذه المؤهلات والخبرات.

• إقرار من مقدم طلب الترخيص بأن المعلومات الواردة في الطلب والمستندات المرفقة به صحيحة وكاملة بالإضافة إلى أي إقرار آخر تطلبه الوحدة.

• إيصال سداد رسم دراسة الطلب الرسم المقرر في المادة (19) من هذه اللائحة.

• أي معلومات أو مستندات أخرى تطلبها الوحدة.

2. تبت الوحدة في الطلب خلال مدة أقصاها (60) ستين يوماً من تاريخ تقديمه مستوفيا أي معلومات أو مستندات تطلبها الوحدة.

3. تمنح الوحدة موافقتها على الطلب بعد التأكد من أن أي سيطرة فعلية على الجهة الخاضعة لرقابتها أو التملك الأسهم أو حصص رأس مالها لن تعوق الرقابة والإشراف على الجهة أو تؤدي إلى عدم التزامها بالقانون وهذه اللائحة، وفي حالة رفض الوحدة للطلب يجب أن يكون قرار الرفض مسيبا.

4. ويحق لذوي الشأن بعد سداد الرسم المقرر في المادة (19) من هذه اللائحة التظلم في المواعيد المحددة وطبقا للإجراءات المحددة في المادة (20) من القانون.

المادة (105)

على مقدم عرض الاستحواذ الالتزام بأحكام القانون رقم (72) لسنة 2020 بشأن حماية المنافسة إذا كان من شأن الاستحواذ أن يؤدي إلى السيطرة أو زيادة السيطرة القائمة على السوق التأمين.المادة (106)

دون الإخلال بأحكام القانون وهذه اللائحة، تنطبق أحكام الاستحواذ المنصوص عليها في القانون رقم (7) لسنة 2010 بشأن إنشاء هيئة أسواق المال وتنظيم نشاط الأوراق المالية وتعديلاتهما على عمليات الاستحواذ التي تتضمن العرض أو المحاولة أو الطلب للاستحواذ على أسهم شركة تأمين مدرجة أو شركة تأمين غير مدرجة في حال الاستحواذ العكسي.الباب الخامس: شركات التأمين وإعادة التأمين التكافلي

الفصل الأول: أنواع التأمين التكافلي

المادة (107)

تلتزم شركات التأمين التكافلي التي تنشأ طبقا لأحكام القانون وهذه اللائحة عند مباشرة أعمالها بجميع القوانين والقرارات الصادرة في هذا الشأن وبما لا يتعارض مع مبادئ وأحكام الشريعة الإسلامية، ووفقا للقرارات الصادرة عن هيئة الرقابة الشرعية في الشركة.المادة (108)

دون الإخلال بالأحكام الواردة في هذا الفصل، تسري على جميع الأشخاص المرخص لهم بالعمل وفق أحكام الشريعة الإسلامية القواعد والإجراءات والأحكام الوارد في القانون وهذه اللائحة.المادة (109)

يشمل التأمين التكافلي أنشطة التأمين وإعادة التأمين المذكورة في المادة (4) من هذه اللائحة بما لا يخالف أحكام الشريعة الإسلامية.المادة (110)

دون الإخلال بالمادة (15) من قانون الشركات، يُشترط للترخيص للأشخاص الذين يعملون وفق أحكام الشريعة الإسلامية - بالإضافة إلى الشروط الواردة لطلب الترخيص لكل نشاط- ما يلي:1- أن ينص في عقد تأسيس الشركة ونظامها الأساسي على ممارسة النشاط وفق أحكام الشريعة الإسلامية، وكيفية تعيين هيئة الرقابة الشرعية، وصلاحياتها واختصاصاتها.

2- أن يشتمل تنظيم الشركة الداخلي على نظام رقابة وتدقيق شرعي تنظمه لائحة داخلية تضمن مهنية وكفاءة وفعالية الأداء وفق المعايير المعتمدة من الوحدة.

3- أن يتألف نظام الرقابة الشرعية للشركة من موظف تدقيق شرعي داخلي، وهيئة رقابة شرعية. ولا يجوز الجمع بين مهام وحدة التدقيق الشرعي الداخلي وهيئة الرقابة الشرعية.

المادة (111)

يشترط فيمن يُرخص له بالعمل وفق أحكام الشريعة الإسلامية أن يستوفي الشروط التالية:1- أن يلتزم بالشروط والضوابط وقرارات هيئة الرقابة الشرعية وأي أحكام أو معايير شرعية معتمدة من الوحدة.

2- أن يكون له ميثاق عمل أخلاقي وفق أحكام ومبادئ الشريعة الإسلامية.

3- أن تكون اللوائح الداخلية والعقود والاتفاقات والنماذج التي يستخدمها والمنتجات التي يقدمها متوافقة مع المعايير الشرعية.

الباب الخامس: شركات التأمين وإعادة التأمين التكافلي

الفصل الثاني: إدارة عمليات التأمين التكافلي

المادة (112)

يجوز لشركات التأمين الأخرى - وبعد حصولها على موافقة الوحدة - تعديل عقدها إلى مزاولة نشاط التأمين التكافلي وذلك بعد استيفاء الشروط المنصوص عليها في القانون وهذه اللائحة.ولا يمكن الجمع بأي شكل من الأشكال بين مزاولة نشاط التأمين التكافلي والتأمينات الأخرى أو العكس، سواء بشكل مباشر عن طريق إيجاد تكوين داخلي أو بشكل غير مباشر عن طريق وكيل تأمين أو وسيط تأمين أو غيرها من الوسائل.

المادة (113)

تلتزم شركات التأمين التكافلي بأن تكون أعمال إعادة التأمين التكافلي الصادرة منها أو الواردة إليها متوافقة مع أحكام الشريعة الإسلامية أو القرارات الصادرة عن هيئة الرقابة الشرعية في الشركة، وذلك وفقاً لما تقرره الوحدة بناءً على توصيات اللجنة الاستشارية للرقابة الشرعية.المادة (114)

تتم عمليات إدارة الأخطار وأعمال الاستثمار المرتبطة بالاشتراكات من قبل الشركة على أساس الوكالة أو المضاربة أو كلاهما معاً.الباب الخامس: شركات التأمين وإعادة التأمين التكافلي

الفصل الثالث: هيئة الرقابة الشرعية

المادة (115)

تلتزم شركة التأمين التكافلي وشركة إعادة التأمين التكافلي بتشكيل هيئة تسمى "هيئة الرقابة الشرعية" تتكون من ثلاثة أعضاء – على الأقل- يتم تعيينهم من قبل الجمعية العامة العادية، وذلك وفقا لأحكام هذا الفصل.المادة (116)

يقدم مجلس الإدارة للوحدة أسماء مرشحي هيئة الرقابة الشرعية قبل (45) خمسة وأربعين يوماً من تاريخ انعقاد الجمعية العامة للشركة.المادة (117)

تصدر الوحدة قراراها بشأن المرشحين، وتخطر الشركة بموافقة الوحدة أو اعتراضها – على أن يكون الاعتراض مسبباً - قبل (30) ثلاثين يوماً من تاريخ انعقاد الجمعية العامة للشركة، وعند صدور قرار الوحدة بالاعتراض على أحد المرشحين، يجب على الشركة ترشيح بديل عن المرشح المعترض عليه قبل (20) عشرين يوماً من تاريخ انعقاد الجمعية العامة للشركة، وتصدر الوحدة قرارها بهذا الشأن وتخطر الشركة بموافقة الوحدة أو اعتراضها قبل (5) خمسة أيام من تاريخ انعقاد الجمعية العامة للشركة.المادة (118)

يجب على الشركة إخطار الوحدة خلال ال (10) عشرة أيام التالية لانعقاد الجمعية العامة العادية بأسماء من تم تعيينهم لعضوية هيئة الرقابة الشرعية.المادة (119)

يختار أعضاء هيئة الرقابة الشرعية من بينهم رئيساً ونائباً للرئيس ويمثل الرئيس هذه الهيئة أمام مجلس إدارة الشركة والجمعية العامة والوحدة. وتكون مدة عضوية هذه الهيئة ثلاث سنوات قابلة للتجديد.المادة (120)

يشترط في المرشح لعضوية هيئة الرقابة الشرعية توفر الشروط الآتية:1. أن يكون متمتعاً بالأهلية القانونية الكاملة.

2. ألا يكون قد سبق الحكم عليه في جناية بعقوبة مقيدة للحرية، أو في جريمة إفلاس بالتقصير، أو بالتدليس، أو جريمة مخلة بالشرف أو الأمانة.

3. أن يكون من الخبراء المختصين في فقه المعاملات المالية الإسلامية أو القانون أو الاقتصاد، على أن تكون الأغلبية في تشكيل هذه الهيئة من المختصين في الشريعة.

4. أن لا يكون مساهماً في الشركة أو عضواً في مجلس إدارتها أو من العاملين فيها.

5. أن لا يكون عضوا في أكثر من ثلاث هيئات من هيئات الرقابة الشرعية في الشركات المرخص لها وفقا لأحكام القانون وهذه اللائحة.

6. أن لا يكون عضوا في اللجنة الاستشارية للرقابة الشرعية لدى الوحدة.

المادة (121)

تختص هيئة الرقابة الشرعية بالأمور الآتية:1. النظر في عقد تأسيس شركة التأمين التكافلي ونظامها الأساسي واللوائح والسياسات المتبعة في عمل الشركة، والتأكد من مطابقتها لأحكام الشريعة الإسلامية.

2. وضع القواعد الشرعية الأساسية لأعمال الشركة.

3. مراجعة جميع معاملات الشركة ومنتجات التأمين التكافلي والعقود والمستندات التي تتعامل بها الشركة للتأكد من أنها متفقة مع أحكام الشريعة الإسلامية واعتمادها قبل وضعها موضع التطبيق.

4. مراجعة المعاملات التأمينية التكافلية وأوجه الاستثمار التي تقوم بها الشركة وبيان مدى توافقها مع أحكام الشريعة الإسلامية.

5. رفض أي نشاط تقوم به الشركة في حالة عدم توافق النشاط مع أحكام الشريعة الإسلامية.

6. تقديم واقتراح الحلول الشرعية الممكنة لمشكلات المعاملات المالية التي لا تتفق مع مبادئ وأحكام الشريعة الإسلامية، والمساهمة في إيجاد البدائل الشرعية للمنتجات المخالفة لقواعد الشريعة.

7. التأكد من تجنيب المكاسب التي تحققت من مصادر أو بطرق تتعارض مع أحكام ومبادئ الشريعة الإسلامية، وصرفها في أوجه الخير بعد موافقة الوحدة.

8. التأكد من توزيع المصروفات والأرباح وتحميل الخسائر، طبقاً لأحكام الشريعة الإسلامية، والنظام المعتمد لذلك.

9. التأكد من حساب الزكاة، وفقا لأحكام ومبادئ الشريعة الإسلامية في الأحوال التي تتطلب ذلك، وفقا للنظام الأساسي للشركة.

10. الإشراف على تجميع فتاوى الهيئة وإقرار ما يتم نشره منها، باعتبارهاً مرجعا شرعيا، ومستنداً رسميا، يتعين التقيد به.

11. تسجيل المخالفات الشرعية- إن وجدت- في أنشطة الشركة وطلب تصحيحها أو إيقافها، على أن تقدم الهيئة اعتراضها كتابياً إلى رئيس مجلس الإدارة.

12. دراسة تقارير المدقق الشرعي الداخلي بشأن تدقيق عمليات الشركة المنفذة، ومدى التزامها بأحكام الشريعة الإسلامية.

المادة (122)

تقدم هيئة الرقابة الشرعية تقريراً سنوياً إلى الجمعية العامة للشركة تبين فيه ما قامت به هذه الهيئة من أعمال مع ملاحظاتها بشأن معاملات الشركة ومدى التزام الشركة بالأحكام الشرعية، ويجب أن يشتمل تقرير هيئة الرقابة الشرعية على الآتي:1. بيان بأعمال مراجعة الهياكل التأمينية التكافلية والاستثمارية والمنتجات وصيغ العقود وتطويرها وكافة المستندات والإجراءات والمنتجات الجديدة.

2. كافة القرارات الصادرة عن هيئة الرقابة الشرعية.

3. أدلة السياسات والإجراءات لمنتجات وأنشطة الشركة المعدة من قبل هيئة الرقابة الشرعية.

ويجب تلاوة تقرير هيئة الرقابة الشرعية في اجتماع الجمعية العامة العادية في اجتماعها السنوي العادي، وتقديم نسخة من التقرير إلى الوحدة ضمن المستندات الواجب تقديمها إلى الوحدة قبل انعقاد الجمعية العامة العادية للشركة.

المادة (123)

تضع الشركة بقرار من مجلس إدارتها لائحة داخلية لعمل هيئة الرقابة الشرعية، تتضمن كيفية عقد اجتماعاتها وانعقاد نصابها واتخاذ قراراتها وآلية عزل أعضائها. ويجب إرسال نسخة من اللائحة الداخلية إلى الوحدة.الباب الخامس: شركات التأمين وإعادة التأمين التكافلي

الفصل الرابع: المدقق الشرعي الداخلي

المادة (124)

يكون لشركات التأمين التكافلي وإعادة التأمين التكافلي مدقق شرعي داخلي يتبع مجلس الإدارة أو اللجان المنبثقة منه - بحسب الأحوال- يختص بالرقابة على المعاملات التجارية والمالية للشركة للتأكد من مدى مطابقتها للمعايير الشرعية وقرارات وتعليمات الوحدة ذات الصلة.المادة (125)

يشترط لتعيين المدقق الشرعي الداخلي توافر الشروط الآتية:1. أن يكون متمتعاً بالأهلية القانونية الكاملة.

2. ألا يكون قد سبق الحكم عليه في جناية بعقوبة مقيدة للحرية، أو في جريمة إفلاس بالتقصير، أو بالتدليس، أو جريمة مخلة بالشرف أو الأمانة.

3. أن يكون من المختصين في فقه المعاملات المالية الإسلامية.

4. أن لا يكون مساهماً في الشركة أو عضواً في مجلس إدارتها.

5. أن لا يكون عضوا في أي هيئة من هيئات الرقابة الشرعية في الشركات المرخص لها وفقا لأحكام القانون وهذه اللائحة.

6. أن لا يكون عضوا في اللجنة الاستشارية للرقابة الشرعية لدى الوحدة.

7. أي تعليمات أخرى تصدرها الوحدة.

المادة (126)

تتمثل مسؤوليات المدقق الشرعي الداخلي الرئيسية فيما يلي:• التأكد من أن العمليات اليومية تتماشى مع المعايير الشرعية والمبادئ التوجيهية الشرعية التي وضعتها هيئة الرقابة الشرعية للشركة.

• الحفاظ على التواصل المستمر والواضح بين الشركة وهيئة الرقابة الشرعية، والإبلاغ عن أية مشاكل أو مخالفات أو استفسارات في الوقت المناسب.

• إعداد الوثائق ذات الصلة لأعمال التدقيق الشرعي لعمليات شركة التأمين التكافلي التي تجريها هيئة الرقابة الشرعية.

• التثبت من شرعية التطبيق بالاطلاع على حالات انتقائية للمعاملات اليومية المختلفة لأعمال الشخص المرخص له.

• التأكد من التزام شركة التأمين التكافلي بالمعايير الشرعية وقرارات وتعليمات الوحدة ذات الصلة، وذلك من خلال مواعيد دورية وزيارات ميدانية لمواقع العمل أو الأشخاص الاعتبارية التي تتعامل معها شركات التأمين وإعادة التأمين التكافلي.

• يقوم المدقق بأعمال التنسيق والمتابعة مع هيئة الرقابة الشرعية، ويقوم برفع تقارير دورية إليها تتضمن نتائج المراجعة والتدقيق الدوري لأعماله.

الباب الخامس: شركات التأمين وإعادة التأمين التكافلي

الفصل الخامس: الدفاتر والسجلات الحسابية والحسابات الختامية

المادة (127)

تصدر الوحدة التعليمات الخاصة بأعمال التأمين التكافلي المالية والمحاسبية الآتية:1. السياسة المحاسبية الواجب اتباعها من قبل الشركة والنماذج اللازمة لإعداد التقارير والبيانات المالية بما فيها نموذج إعداد الميزانية والحسابات الختامية.

2. أسس تنظيم الدفاتر الحسابية وتحديد البيانات التي تتضمنها.

3. السجلات التي تلتزم الشركة بتنظيمها والاحتفاظ بها.

4. البيانات والمستندات والوثائق التي يجب على الشركة تزويد الوحدة بها.

5. الحسابات الخاصة بأنواع التأمين.

6. الحسابات الخاصة بالمشتركين وحقوقهم.

الباب السادس: التزامات الشركات المرخص لها بمزاولة نشاط التأمين

الفصل الأول: الالتزامات المالية

المادة (128)

على شركات التأمين المرخص لها أن تضع وديعة في بنك أو أكثر من البنوك العاملة في الكويت ضمانًا للوفاء بالتزاماتها التأمينية، ويكون الحد الأدنى لقيمة الوديعة على الوجه الآتي مضافًا إليها (20%) عشرون في المائة من إجمالي الأقساط المباشرة بعد استبعاد نصيب إعادة التأمين:1. خمسمائة ألف دينار كويتي لشركات التأمين التي أنشطة تأمينات الحياة وعمليات تكوين الأموال وفروعها.

2. خمسمائة ألف دينار كويتي لشركات التأمين التي تزاول أنشطة التأمينات العامة والممتلكات وفروعها أو/ وأنشطة تأمين المسؤوليات وفروعها.

3. مليون دينار كويتي لشركات التأمين التي تجمع في مزاولتها أنواع الأنشطة المنصوص عليهما في البنود (1) و (2) من هذه المادة.

4. مليون دينار كويتي للشركات التي تزاول أعمال إعادة التأمين لأي من أنشطة التأمين.

وعلى الشركة إيداع مبلغ الوديعة القانونية خلال ثلاثة أشهر من تاريخ منح الترخيص.

المادة (129)

يجوز للوحدة أن ترفع الحد الأدنى للوديعة وفقاً لحجم وطبيعة النشاط الذي تزاوله الشركة ووفقاً للمخاطر التي تواجهها، وذلك في الحالات التي ترى الوحدة أن لها ما يبررها بناء على المعلومات الداعية لذلك.و تلتزم الشركة بأن تقدم للوحدة بيانًا بالأموال التي يجب الاحتفاظ بها في الكويت وأوجه ونسب استثمار حقوق حملة الوثائق وفقا للقواعد والتعليمات التي تصدرها الوحدة بهذا الشأن.

المادة (130)

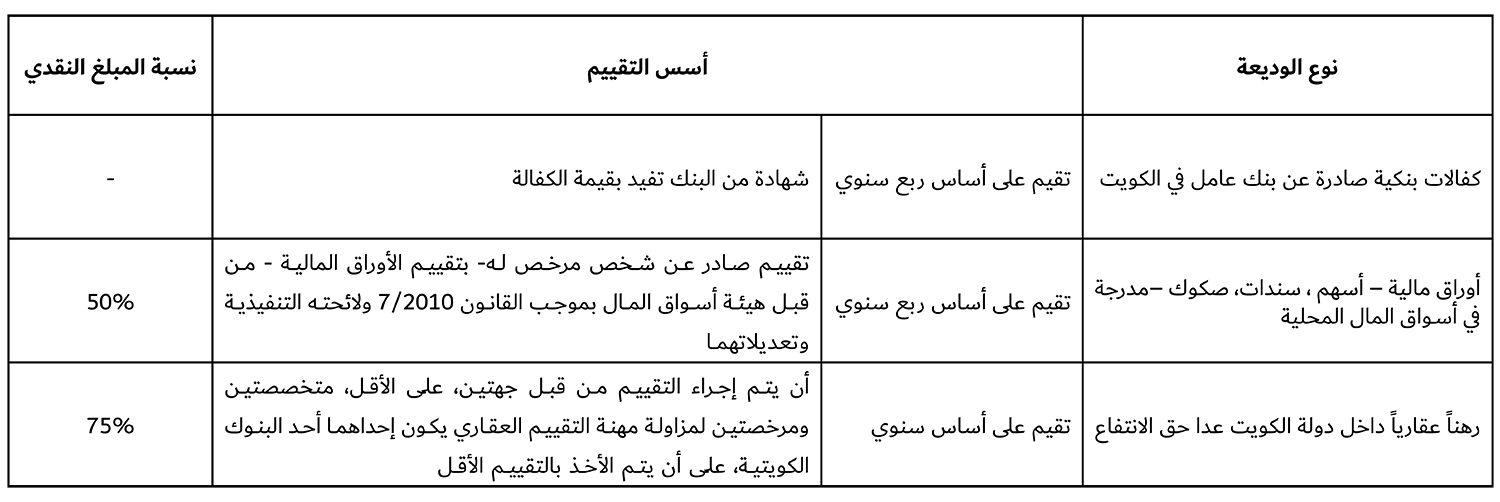

تتخذ الوديعة شكل أوراق نقدية، ويجوز أن تكون أوراقًا مالية أو كفالة بنكية من أحد البنوك العاملة في الكويت أو رهنًا عقاريًا موجودًا في الكويت.وتكون قيمة الأسهم والسندات والكفالات البنكية والصكوك والرهون العقارية التي يجوز تقديمها كوديعة وقيمتها وكيفية تقييمها وإعادة تقييمها بصفة دورية ونسبة المبلغ النقدي من هذه الوديعة، وذلك على النحو التالي:

المادة (131)

في حال تخلف شركة التأمين عن سداد التزاماتها التأمينية الناتجة عن أعمال التأمين و تسييل الوديعة الخاصة بها، تستوفي الوحدة غرامة عن تسييل الوديعة بنسبة (2%) من قيمة المبلغ المسيل و بما لا يقل عن مائة دينار كويتي، تسدد وفقاً للتعليمات التي تصدر عن الوحدة في هذا الشأن.المادة (132)

في حال نقصت قيمة الوديعة عن الحد المشار إليه في المادة (30) من القانون، أيًا كان السبب، يجب على الشركة أو الفرع سداد الفرق خلال مدة لا تجاوز (60) ستين يوماً من تاريخ حدوثه، وللوحدة أن تطلب من البنك الذي توجد به الوديعة أية معلومات أو بيانات تتعلق بها.المادة (133)

تودع الوديعة في بنك باسم الشركة أو الفرع ولأمر الوحدة، وتكون عوائد الوديعة من حق الشركة. وإذا أخذت الوديعة شكل الرهن العقاري وجب قيده وفقًا لأحكام قانون التسجيل العقاري باسم الوحدة، وعلى الشركة أن تراعي تجديد القيد في المواعيد وتحمل مصروفات القيد والتجديد. ويكون رهن الأسهم والسندات والصكوك وفقًا لأحكام قانون إنشاء هيئة أسواق المال المشار إليه وباسم الوحدة.وفي جميع الأحوال لا يجوز الحجز على الوديعة إلا لديون ناتجة عن أعمال التأمين التي تقوم بها الشركة أو الفرع.

المادة (134)

لا يجوز استبدال أو التصرف في الوديعة بأي وجه من الوجوه إلا بعد موافقة الوحدة، وفي حالات التصفية أو التوقف عن مزاولة النشاط أو تحويل الوثائق لا يجوز الإذن بالتصرف إلا بعد التثبت من وفاء الشركة أو الفرع لجميع الالتزامات الناتجة عن أعمال التأمين.وإذا أخذت الوديعة شكل الرهن العقاري فلا يجوز محو القيد إلا وفقًا لحكم المادة (997) من القانون المدني المشار إليه.

المادة (135)

على الشركات المرخص لها أن تخطر الوحدة خلال (5) خمسة أيام عمل على الأكثر بكل التصرفات والأحكام النهائية واجبة النفاذ والتي من شأنها إنشاء حق من الحقوق العينية العقارية أو نقله أو تغييره أو زواله قبل شهرها قانونًا والتي ترد على الأموال الواجب الاحتفاظ بها بما يؤثر على الملاءة المالية والمخصصات الفنية وفقاً للقانون وهذه اللائحة.المادة (136)

يكون لحملة الوثائق وللمستفيدين من الوثائق التي تبرمها الشركة وتنفذها في الكويت امتيازًا على الأموال المحتفظ بها وفقًا للمادة (35) من القانون، ويكون تاليًا للامتياز المقرر في الفقرة (أ) من المادة (1074) من القانون المدني المشار إليه.الباب السادس: التزامات الشركات المرخص لها بمزاولة نشاط التأمين

الفصل الثاني: هامش الملاءة

المادة (137)

يجب أن يتوفر لدى الشركات المرخص لها بمزاولة نشاط التأمين هامش ملاءة مالية ومخصصات فنية بما يمكنها من الوفاء بالتزاماتها المالية ويتم حساب هامش الملاءة المالية والمخصصات الفنية مرة كل سنة على الأقل، على أن تقدم الشركة المستندات الخاصة بذلك.ويتم مراجعة حساب هامش الملاءة المالية والمخصصات الفنية مرة كل ثلاث سنوات من قبل مكتب تدقيق مستقل ومعتمد لدى الوحدة.

المادة (138)

إذا كانت الشركة تجمع بين مزاولتها أنشطة تأمينات الحياة وعمليات تكوين الأموال وفروعها وأنشطة التأمينات العامة والممتلكات وفروعها أو/ وأنشطة تأمين المسؤوليات وفروعها، فيتعين عليها فصل أصول كل نوع منها، ولا يجوز احتساب الأصول الناتجة عن إصدار سندات أو اقتراض لغرض احتساب هامش الملاءة إلا بموافقة مسبقة من الوحدة.المادة (139)

على الشركة أن تقوّم أصولها لغرض احتساب هامش الملاءة وفقاً للاشتراطات التي تحددها الوحدة، ويتعين عليها مراعاة الآتي:1. ألا يتجاوز تقويم الأصول قيمتها السوقية، ويستثنى من ذلك الأصول الخاصة بأنشطة تأمينات الحياة وعمليات تكوين الأموال وفروعها المرتبطة بالجزء الخاص بالاستثمار.

2. ألا يتجاوز الاستثمار في أصل واحد نسبة (20%) عشرون بالمئة من إجمالي الأصول.

المادة (140)

على الشركة التي تزاول أنشطة التأمينات العامة والممتلكات وفروعها الاحتفاظ بهامش الملاءة المالية المطلوب باعتماد الهامش الأعلى وفقا لأي من الطرق الثلاث الأتية:1. الحد الأدنى لرأس المال.

2. مجموع الأقساط المكتتبة.

3. طريقة المطالبات.

ويستثنى من ذلك تطبيق طريقة مجموع الأقساط المكتتبة في احتساب هامش الملاءة للسنوات الثلاث الأولى من قيد الشركة في سجل الوحدة.

المادة (141)

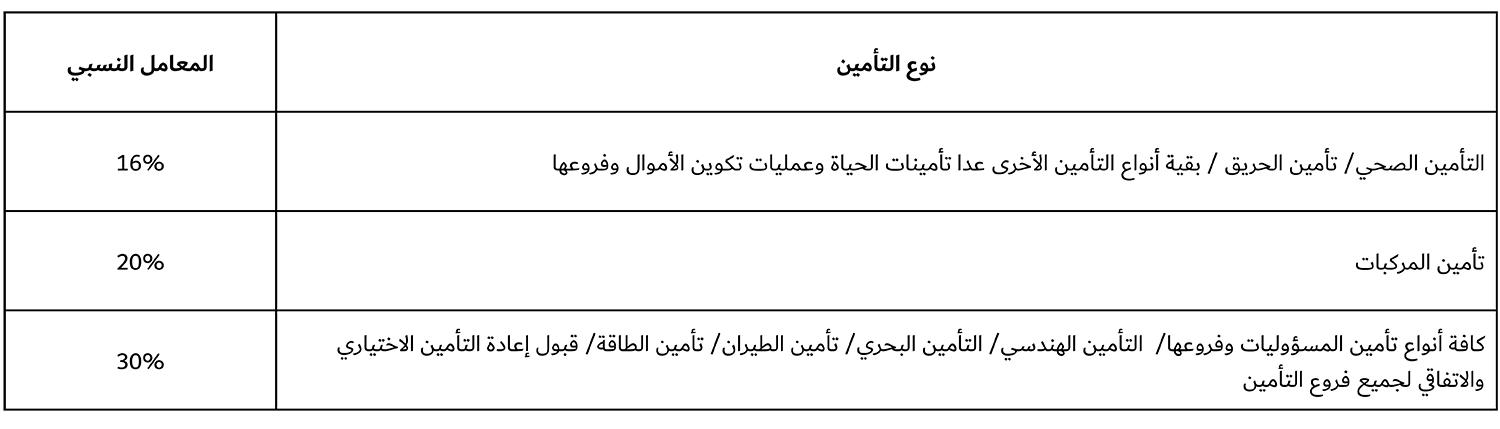

يتم احتساب هامش الملاءة المطلوب باستخدام الاتي:أولا: طريقة مجموع الأقساط المكتتبة:

1. يتم تصنيف مجموع الأقساط المكتتبة لفروع التأمين و فقاً للآتي:

3. يتم احتساب هامش الملاءة المطلوب بضرب المعامل النسبي في صافي الأقساط المعدل.

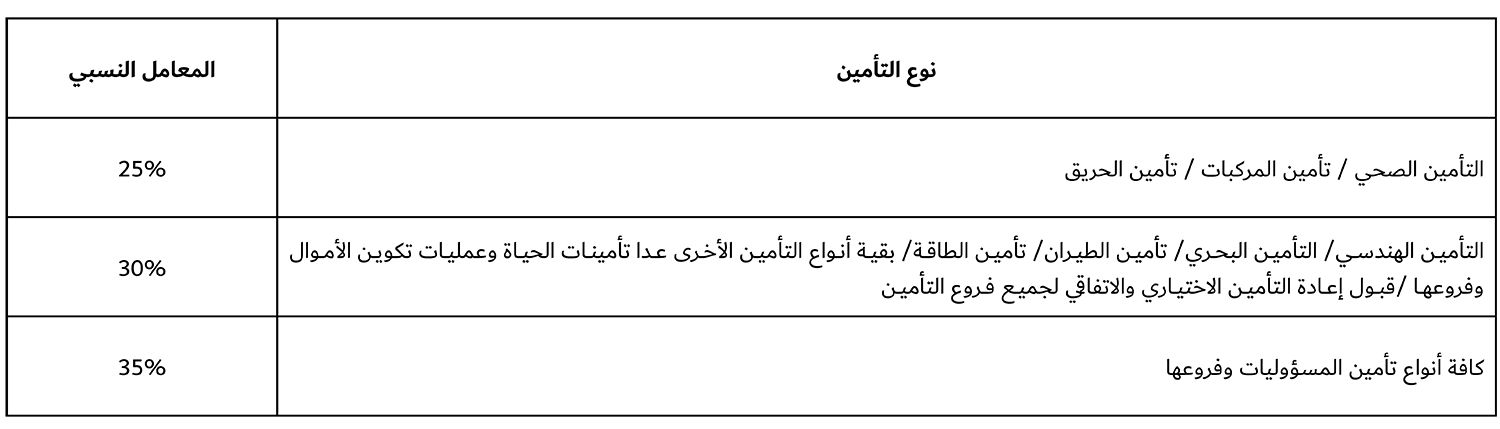

ثانيا: طريقة المطالبات:

1. يتم تصنيف مجموع المطالبات بناء على البيانات التاريخية للسنوات الثلاث السابقة.

3. يتم احتساب هامش الملاءة المطلوب بضرب المعامل النسبي في صافي المطالبات المعدل.

المادة (142)

على الشركة التي تزاول أنشطة تأمينات الحياة وعمليات تكوين الأموال وفروعها الاحتفاظ بهامش ملاءة عن طريق حاصل جمع ما يلي:1. نسبة (5%) خمسة بالمئة من المخصصات الفنية الخاصة تأمينات الحياة وعمليات تكوين الأموال وفروعها.

2. نسبة (0.3%) ثلاثة بالألف من إجمالي التغطية للأفراد بعد خصم حصة الإعادة بشرط ألا تزيد حصة الإعادة على (50%) خمسين بالمئة من إجمالي التغطية.

3. نسبة (0.1%) واحد بالألف من إجمالي التغطية للمجموعات بعد خصم حصة الإعادة بشرط ألا تزيد حصة الإعادة على (50%) خمسين بالمئة من إجمالي التغطية.

المادة (143)

على الشركة احتساب هامش الملاءة الفعلي والمطلوب واحتساب هامش ملاءة فيما يتعلق بمخاطر الاستثمار الخاصة بأصول الشركة المخصصة وغير المخصصة.المادة (144)

في حال انخفض هامش الملاءة المطلوب، تلتزم الشركة باتخاذ الآتي:1. إذا أصبح هامش الملاءة الفعلي ما بين (75%) إلى (100%) من هامش الملاءة المطلوب، فيجب على الشركة العمل على تعديل هذه النسبة لتصبح على الأقل (100%) خلال الربع التالي.

2. إذا أصبح هامش الملاءة الفعلي ما بين (50%) إلى (75%) من هامش الملاءة المطلوب، أو إذا لم يتم التقيد بما ذكر في الفقرة (1) أعلاه لربعين متتاليين، فيجب على الشركة أن تقدم للوحدة خطة تصحيحية توضح الخطوات التي ستتخذها الشركة لتحسين ملاءتها المالية والمدة الزمنية اللازمة لذلك.

3. إذا أصبح هامش الملاءة الفعلي ما بين (25%) إلى (50%) من هامش الملاءة المطلوب، أو إذا لم يتم التقيد بما ذكر في الفقرة (2) أعلاه لربعين متتاليين، فللوحدة إلزام الشركة باتخاذ كل أو أي من الإجراءات الآتية:

أ- زيادة رأس مال الشركة.

ب- تعديل الأسعار.

ج- تخفيض التكاليف.

د- التوقف عن قبول أي اكتتاب جديد.

ه- تسييل بعض الأصول.

و- أي إجراء آخر تراه الشركة مناسب وتوافق عليه الوحدة.

4. إذا انخفض هامش الملاءة الفعلي عن (25%)، أو أخفقت الشركة في تصحيح أوضاعها المالية، فللوحدة تعيين مستشار- على نفقة الشركة - لتقديم المشورة لها، أو طلب إلغاء ترخيص الشركة.

المادة (145)

تحتسب المخصصات الفنية حسب المعايير المحاسبية بمعرفة واعتماد خبير اكتواري، على أن تعكس بعدالة التزامات الشركة، وأن تشمل كحد أدنى المخصصات الفنية الأتية:1. مخصصات الأقساط غير المكتسبة.

2. مخصصات المطالبات تحت التسوية.

3. مخصصات مصاريف تسوية المطالبات.

4. مخصصات الأخطار التي وقعت ولم تتم المطالبة بها بعد.

5. مخصصات المخاطر التي لم تسقط.

6. مخصصات الكوارث.

7. مخصصات المصاريف العامة.

8. المخصصات المتعلقة بتأمينات الحياة وعمليات تكوين الأموال وفروعها.

المادة (146)

تحدد المخصصات الآتية كحد أدنى، وفقا للآتي:1. تحتسب مخصصات الأقساط غير المكتسبة بالخصم من صافي إيرادات الأقساط المحتفظ بها وعمولات التأمين عند إصدار وثيقة التأمين التي تستحق في الفترة اللاحقة كأقساط وعمولات غير مكتسبة على التوالي، ويتم تأجيلها وفق الآتي:

أ- طريقة الأشهر الثلاثة الأخيرة بالنسبة للنقل البحري.

ب- طريقة (365) الثلاث مائة وخمسة وستين يوماً بالنسبة لأنواع التأمين الأخرى، أو (40%) أربعين بالمئة من إجمالي صافي الاشتراكات والعمولات.

2. تحتسب مخصصات المطالبات تحت التسوية، ومصاريف تسوية المطالبات، لتساوي قيمتها إجمالي القيمة التقديرية لجميع المطالبات المعلقة لكل فرع من فروع بالتأمينات العامة والممتلكات وفروعها.

3. تحتسب مخصصات الأخطار التي وقعت ولم تتم المطالبة بها بعد، من إجمالي المطالبات تحت التسوية بعد خصم حصة معيدي التأمين وفق:

أ- التأمين على المركبات والممتلكات والتأمين الهندسي وتأمين الطاقة والتأمين الطبي وتأمين الحوادث العامة، عدا المسؤوليات والأضرار الجسدية، (15%) خمسة عشر بالمائة.

ب- التأمين من المسؤوليات والتأمينات الأخرى (20%) عشرون بالمائة.

ج- التأمينات المقبولة من الشركات الأخرى (25%) خمسة وعشرون بالمائة.

وإذا لم تلتزم الشركة بهذه النسب، فعليها تقديم دراسة من خبير اكتواري.

المادة (147)

تحتسب مخصصات الديون المشكوك في تحصيلها، بحد أدنى، وفق الآتي:1. (15%) خمسة عشر بالمئة من إجمالي المبالغ المستحقة على المؤمن لهم التي تجاوزت آجالها (90) تسعين يوماً.

2. (25%) خمسة وعشرون بالمائة من إجمالي المبالغ المستحقة على المؤمن لهم التي تجاوزت آجالها (180) مئة وثمانين يوماً.

3. (75%) خمسة وسبعون بالمائة من إجمالي المبالغ التي تجاوزت آجالها (365) ثلاث مئة وخمسة وستين يوماً.

4. (100%) مئة بالمائة من المبالغ المستحقة والمختلف عليها.

5. مخصص عام يحدد في ضوء خبرة الشركة.

الباب السادس: التزامات الشركات المرخص لها بمزاولة نشاط التأمين

الفصل الثالث: السجلات والحسابات

المادة (148)

على الشركات المرخص لها بمزاولة أنشطة التأمين تخصيص سجل مستقل لكل نوع من أنواع التأمين الذي تزاوله.و يجب على الشركة أن تحتفظ بالسجلات المحاسبية وأي سجلات أخرى بحسب الأحوال، وذلك من أجل تحديد جميع الموجودات والمطلوبات الخاصة بكل نوع.

ويجوز للوحدة إلزام الشركة بتخصيص سجل مستقل لفرع واحد أو أكثر من فروع التأمين التي تدخل في نوع واحد.

ويتعين على الشركة التقيد بالضوابط الخاصة بالسجلات الواردة في هذا الفصل.

المادة (149)

على الشركة الاحتفاظ بسجلات كافية لكافة الأعمال التي تمارسها وبحيث تشمل ما يلي:1. سجل اكتتابات التأمين أو التكافل وإصدار الوثائق وسجلات متابعة الوثائق.

2. سجل المطالبات.

3. سجل الشكاوى.

4. سجل المخصصات الفنية.

5. سجل الملاءة المالية.

6. سجل المنتجات التي تقدمها الشركة.

7. عقود إعادة التأمين التكافلي والسجلات ذات العلاقة.

8. سجل الاستثمار.

9. السجلات اللازمة للتقارير الإكتوارية.

10. سجل عمليات الشركة مع شركاتها الزميلة والتابعة.

11. سجل حسابات المشتركين التي تتم ادارتها.

12. سجل حسابات المساهمين.

13. سجل الاتفاقيات الرئيسية للشركة.

14. سجل السياسات والإجراءات لجميع العمليات التشغيلية للشركة بما فيها سياسات وإجراءات إدارة المخاطر.

15. سجلات أصحاب المهن المرتبطة بالتأمين.

16. أي سجلات أخرى تطلبها الوحدة.

ويتم التقيد بما يصدر عن الوحدة حول الأحكام التفصيلية لأنواع السجلات.

المادة (150)

تلتزم الشركة التي تزاول أنشطة التأمين بأن تحتفظ بسجلات كاملة لمعاملات جميع العمليات المحلية والدولية، كما يمكن الاحتفاظ بالسجلات الخاصة بالمعاملات المكتملة إما بالشكل الورقي و/أو الإلكتروني، على أن يكون الاحتفاظ بسجلات العمليات المكتملة الخاصة بالأعمال المنجزة بطريقة مناسبة وفي مكان يسهل الوصول إليه من قبل الوحدة.المادة (151)

يكون كل من السجل والمستند والرسالة والمعاملة والتوقيع والإعلان – التي تتم إلكترونياً - منتجة لذات الآثار القانونية المترتبة على الوثائق والمستندات والتوقيعات الكتابية من حيث إلزامها لأطرافها أو قوتها في الإثبات أو حجيتها متى أجريت وفقا لقانون المعاملات الإلكترونية المشار إليه.مدة الاحتفاظ بالسجلات

المادة (152)

تكون مدة الاحتفاظ بالسجلات والنسخ الاحتياطية منها بالإضافة إلى أي سجلات وبيانات متعلقة بها (10) عشر سنوات اعتبارا من تاريخ انتهاء النشاط أو الأعمال المتعلقة به، وذلك ما لم تكن الغايات التي أنشئت من أجلها تتطلب مدة أطول.المادة (153)